「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

このページでは、年金生活の方がクレジットカードを申し込む際の注意点について解説しています。

一般社団法人クレジットカードアドバイザー協会なんば校講師

ダイナース、アメックス、VISAなどプラチナカードを複数枚保有。ANAの飛行機ダイヤモンド会員で、年間獲得マイル数は50万マイル越える。

- 「年金受給者でも作れるクレジットカードはあるの?」

- 「年金受給者はクレジットカードを作れる保証はあるの?」

ネット上で、こんな質問を多く見かけますが・・。

まず、クレジットカード審査属性の中で、年金受給されている人達は「安定した収入」とみなされるのでしょうか。

この部分は各カード会社の判断によって異なり、「年金収入でもOK!」という場合と、年金受給者が申し込めたとしても、「カード発行はNG!」と決めている会社も存在するのです。

障害基礎年金、企業年金または厚生年金、国民年金のみと受給方法により年金受給額に開きがあります。

年金受給者には様々な種類があります。

病気やけがによって受給されている「障害基礎年金受給者」、元企業勤務の高齢者が受給される「企業年金または厚生年金」、長年個人事業主や自営業として働いてきた方が受給される「国民年金」、元公務員・・など、受給方法により年金受給額に開きがあります。

平均的な受給額は、国民年金の場合では毎月十数万円前後、厚生年金の場合は月々三十万円の年金収入を得られています。

後者はサラリーマンや会社員レベルの安定収入を得ていると考えれば、各カード会社でも「優良顧客になる期待ができる!」と考えますので、年金受給者でもカード発行されるケースも珍しいことではないのです。

しかし およそ70歳以上の「かなり高齢」と言える状況となると、その人達が「死亡する危険性」を想定しなければなりませんので、あまりに高齢の老齢年金受給者の場合は、カード発行が厳しくなること知っておいた方が良いと言えるでしょう。

「きちんと支払うべき!」とも言える年金ですが、国民年金のように自主納付するスタイルでは、「収入が少なくて、年金の支払うことができない・・」という人もいるようです。

そんな人達がクレジットカードを作る際に、「年金を滞納したけど、カード審査に通るのだろうか?」という疑問が生まれることでしょう。

年金は、公共料金や税金などと同じで「個人信用情報機関で管理されていない内容」に属しますので、年金の支払いを遅延、滞納しても、クレジットカード審査と直接的な影響はありません。

「年金を支払えない」=「お金に困っている」「年収が低い」とカード会社から怪しまれる可能性も…。

しかし年金の支払いができない人の多くは、「お金に困っている」とか「年収が低すぎる・・」ということが申込書の内容から露呈することも考えられます。

カード会社から「怪しい・・」と思われないためにも、年金を支払えるだけの収入属性にしておいた方が良いと言えるでしょう。

ちなみに国民年金の支払いは、口座振替、クレジットカード納付、金融機関・郵便局・コンビニ払い・・と色々な方法がありますが、クレジットカード納付で「入金忘れ」などをした場合には、個人信用情報機関(個人信用情報センターなど)に不利な情報が登録されるので気を付けましょう。

国民年金は、収入源や失業などの理由で保険料の納付が難しい人を対象に、「保険料免除」と「納付猶予」という措置を設けています。

この制度を利用することで受給額などが変わるデメリットもありますが、「お金がないから、ずっと年金を支払いできてない・・」という状況が続く際には、この制度の検討を含めて相談してみた方が良いでしょう。

年金をきちんと支払うことで、カード会社からの反応もよくなるといえる。

国民年金、厚生年金、障害者年金・・様々な種類が存在する年金ですが、「自分の為に払っている・・」と考えれば、その支払いに対する気持ちも変わり、真面目にコツコツと納付できると思います。

クレジットカード会社では、「きちんと支払いできる金銭管理能力のある人に、カード利用者になってもらいたい・・」と考えていますので、日頃の生活の中に存在している年金支払いなどを通して、「お金と向き合う姿勢を培うこと」が大事です。

万が一「自分は高齢で、どのクレジットカード審査も通らなそうだ・・」と感じた場合には、クレジットカードではありませんが、Visaデビットカードへ申込み、「クレジットカードと同じように使う」という選択肢もあります。

クレジットカードには申し込み条件があり、それぞれのカードの申し込み条件を満たしていなければ審査に通ることができません。

クレジットカードの申し込み条件は、「18歳以上」というものや「20歳以上」というものなど年齢に下限が設けてありますが、ほとんどのカードには上限はありません。

60歳でも70歳でも、どんなに高齢になってもクレジットカードに申し込む権利はあるということです。

カード審査において、年金収入も給与や事業収入と同様に含まれる。

クレジットカードの審査では、本人もしくは配偶者に収入があることが必要になりますが、ここで言う「収入」には給与収入や事業収入だけではなく、年金収入も含まれます。

そのため、どのような種類の年金であれ、年金を受給している場合は収入があるとみなされてクレジットカードの審査に通ることが可能です。

年金の受給額には個人差がありますが、1年間で受け取ることができる受給額を申し込みの際に「年収」として申告する必要があります。受給額は多ければ多いほど審査には有利です。

年金受給額で審査を行っているわけではない。

年金受給額は審査の重要な項目ですが、年収だけでクレジットカード審査が行われるわけではありません。

一般的な会社員の場合、勤続年数や勤務先の規模など、勤務先情報がクレジットカードのスコアリング審査で重要な項目ですが、すでに勤務先を退職している年金受給者の場合は勤務先情報がありません。

この場合に重視される属性は、借入情報・家族構成・住居情報です。特に他社からの借り入れ金額が年金受給額の3分の1近くある場合や、借入件数が3件以上ある場合は審査が厳しくなります。

家族構成は1人暮らしの方が自由に使えるお金が多いと判断されるため有利です。住居情報については住宅ローンや家賃の支払いがない持家の場合に高く評価されます。

年収が多少低くても、これらの項目で良い評価を受けることができれば、クレジットカードの審査に通ることが可能です。

クレジットカードの申し込み年齢には上限がないとはいえ、高齢になればなるほど審査に通りづらくなってくるのは事実です。

これは年収の問題だけではなく、高齢になるほど病気や死亡によってクレジットカードの利用代金を支払えなくなるリスクが高くなるからです。

クレジットカード会社は利用代金を回収できなければ損をしてしまうため、こういったリスクの高い高齢者には審査が厳しくなる傾向があります。

高齢かつ、クレジットヒストリーがないと審査通過は難しい…。

高齢なうえにクレジットヒストリー(クレヒス)がないスーパーホワイトの人は、特に審査に通りにくくなります。

今までにクレジットカードやローンの契約を一度もしたことがないのは不自然です。

そのため、高齢でスーパーホワイトの人が申し込みをすると、審査担当者に「この人は過去に滞納をしたために信用情報に傷がついていて、しばらくクレジットカードの契約ができなかった人ではないか」と思われてしまうのです。

そのため高齢なのにクレヒスがない人は、まずはアコムの「ACマスターカード」などクレヒスがなくても審査に通りやすいカードで実績を作ってから、本当に作りたいカードに申し込むことをおすすめします。

どのような方でも、信用情報機関に延滞などの情報が掲載されている場合、審査通過は望めない。

年金受給者に限らず、信用情報機関に延滞情報や債務整理情報が登録されているブラックと呼ばれる人はクレジットカードの審査に通ることができません。

特に延滞情報の場合、信用情報機関にブラック情報が登録されていることに気が付かないケースもあります。

そこで、クレジットカード審査に落ちた理由がわからないときは、まず信用情報機関に情報開示の請求をして、自分の信用情報を確認してみましょう。

もしも情報を開示した結果ブラック情報が登録されている場合は、何度申し込みをしてもクレジットカードの審査に通ることはできません。

ブラック情報が削除される期間は延滞情報の場合は最長5年で債務整理情報の場合は最長10年なので、この期間待ってからクレジットカードに申し込むか、ブラックでも持つことができるデビットカードやプリペイドカードを作りましょう。

申込内容に、誤りがあるとカード審査の通過は難しい。

申告した申し込み内容に誤りがある場合、カード会社で正しい情報を確認できなければ審査に通ることができません。

特に、メールアドレスや電話番号などの連絡先を誤ってしまった場合、カード会社側から正しい情報を確認する手段がなく、そこから審査が進まなくなってしまい、審査に落ちる可能性が高くなるため注意しましょう。

インターネット申し込みではなく紙の申込書を郵送する申し込み方法の場合、記入した文字がカード会社で読み取れないことも多いため、申込書は丁寧に記入するようにしましょう。

また、正しい情報を確認するためにカード会社から電話や書面などで連絡が来ることがありますが、これを無視した場合も審査に落ちる可能性が高くなります。

申し込みの際は、誤った内容や読みにくい文字を記入しないように注意し、万が一誤った内容を申告してしまった場合はカード会社からの連絡に必ずこたえるようにしましょう。

一つのカードが審査落ちでも、短い期間内に沢山のカードを申し込む行為は危険。

一度クレジットカードの審査に落ちたからといって、短期間にクレジットカードを何枚も申し込む多重申し込みをすると、「申し込みブラック」という状態になり、クレジットカードの審査に通りにくくなります。

申し込みブラックとは信用情報機関に短期間に複数の申込情報が登録されている状態で、一度申し込みブラックになると、信用情報機関から申込情報が削除されるまでの6カ月間はクレジットカードの審査に通ることが難しくなります。

急いでカードを作りたいという年金受給者の方も多いと思いますが、近年は申し込みからカード到着まで1週間以内というスピード発行に対応しているカード会社も増えているため、あせらずに1枚ずつ申し込みをしましょう。

もし申し込みブラックになってしまった場合は、最後の申し込みから6カ月あけてから再度申し込んでみましょう。

年金受給者が審査に通るためには、年金暮らしの方や高齢者でも審査に通った実績が過去にあるクレジットカードに申し込むのがおすすめです。

そこで、具体的に年金受給者でも審査に通りやすいクレジットカードにはどのようなものがあるのかご紹介していきます。

G.Gマークが表示されているイオンカードは、55歳以上から発行可能。

イオン銀行では、2012年から「G.Gマーク」というものが付いたクレジットカードを発行しており、このマークがついているイオンカードは55歳以上の方からしか作ることができません。

毎月15日を「G.G感謝デー」としてイオングループでの利用で5%オフというサービスを実施しており、シニア層に対してのサービスを強化しています。

このことからもわかるように、イオンカードはシニア層の獲得に力を入れており、高齢者でも審査に通りやすいクレジットカードだと言えます。

G.Gマーク付きのイオンカードは75歳の方でも審査に通った例があるため、70歳以上でクレジットカードを作れないのではないかとあきらめている方も、一度申し込んでみることをおすすめします。

| 申し込み資格 | 55歳以上 |

| 年会費 | 年会費無料 |

| ポイント還元率 | 0.5% |

| 国際ブランド | JCB・VISA・Mastercard |

| 旅行損害保険 | 付帯なし |

このカードは、株式会社ビューカード発行のシニア向けカード。

大人の休日倶楽部ジパングカードは、JR東日本グループの株式会社ビューカードが発行している、男性65歳以上・女性60歳以上のシニア世代向けのクレジットカードです。

通常、クレジットカードは60歳を過ぎると年齢が上がるにつれて審査に通りにくくなりますが、このカードは65歳を過ぎていても審査通過が可能です。

年金生活者の場合も審査に通ることができるため、定年後の方でも安心して申し込むことができます。

なお、男性で50歳~64歳の方や、女性で50歳~59歳の方は、大人の休日倶楽部ミドルカードへの申し込みが可能です。

| 申し込み資格 | 男性65歳以上 女性60歳以上 |

| 年会費 | 個人会員:4,364円(税込) 夫婦会員:2人で7,458円(税込) |

| ポイント還元率 | 0.5% ※JRE MALLでは最大3% |

| 国際ブランド | JCB・VISA・Mastercard |

| 旅行損害保険 | 最高1,000万円 |

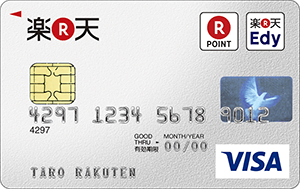

楽天市場利用者にはお得な「楽天カード」

楽天カードは楽天カード株式会社が発行している、楽天グループでお得に使えるクレジットカードです。

楽天カードは審査に通りやすいカードとして有名で、属性に自信がない方にもおすすめのカードです。

また、年金受給者でも審査に通っている例があり、高齢者でも審査に通る可能性の高いカードです。

ポイントが非常に貯まりやすく、基本的なポイント還元率が1.0%と比較的高い水準なので、ポイントを効率的に貯めたい方におすすめです。

さらに楽天市場や楽天モバイルなど楽天グループのサービスを利用するほどポイントが多く貯められます。

| 申し込み資格 | 18歳以上(高校生不可) |

| 年会費 | 年会費無料 |

| ポイント還元率 | 1.0% |

| 国際ブランド | VISA、MasterCard、JCB |

| 旅行損害保険 | 最高2,000万円 |

三菱UFJニコスが発行のゴールドなのに年会費がお得なカード。

三菱UFJカードゴールドは、三菱UFJニコスが発行しているゴールドカードです。

ゴールドカードでありながら年会費が安いので、高齢なのに今さら一般カードを持つのも恥ずかしい、

でもゴールドカードの高い年会費は払いたくないという年金受給者におすすめです。

年会費は安くてもゴールドカードなので、空港ラウンジサービスなどゴールドカードならではのサービスも付帯しています。

| 申し込み資格 | 18歳以上(高校生不可) |

| 年会費 | 2,095円(税別) 初年度年会費無料 |

| ポイント還元率 | 0.1% |

| 国際ブランド | VISA、MasterCard、JCB |

| 旅行損害保険 | 最高2,000万円 |

年金受給者は高齢になるほどクレジットカードの審査に通りにくくなりますが、以下で解説するコツを実行するだけで審査に通る可能性を上げることができます。審査に自信のない方は試してみることをおすすめします。

カード審査は、申告内容を点数化するというスコアリング審査を実施している。

クレジットカードの審査は申し込みの際に申告した内容を点数化し、その点数の合計や個々の項目の点数によってカードの発行可否を判断するスコアリング審査を行っています。

スコアリング審査は申込者の属性に応じて加点していく方法で行われるため、少しでも加点項目を増やすために、申込書の項目は任意項目も含めてなるべく埋めて申し込む方が有利です。

特にインターネット申し込みではなく申込書を郵送して申し込む方法の場合、全ての項目を埋めなくても申し込みが可能なため、空白の項目を残したまま申し込みをする方も多いです。

しかし、審査通過の可能性を少しでも上げるためには、全ての項目を記入して申し込みをしましょう。

クレジットカードは申し込みの際に希望するキャッシングの金額を申告することができますが、クレジットカードの審査では、次のどちらかの条件に当てはまる場合に、収入証明書類を提出する必要があります。

- キャッシングの希望額が50万円を超える場合

- キャッシングの希望額と他社からの借入金額の合計が100万円を超える場合

上記に該当する場合は年金通知書などの収入証明書類を提出する必要があるため、書類をそろえる手間がかかるうえ、審査にも時間がかかります。

また、書類の提出が必要ない場合でも、キャッシング枠を希望することでカード会社側での確認事項が増えるため、審査にかかる時間は長くなり、審査に落ちる原因になることもあります。

そのため、キャッシングを利用する予定のない場合は、キャッシング希望額を0円にして申し込むことをおすすめします。

高齢者でも、審査通過可能なカードが存在する。

クレジットカードの中には、高齢者が審査に通ることのできないカードも一部存在します。

そのため高齢の場合には、高齢者でも審査に通った実績のあるクレジットカードに申し込むことが重要です。

上記でご紹介した年金受給者でも審査に通りやすいクレジットカードは高齢の方でも審査に通った過去の例が多いカードです。

高齢の場合は、これらのカードのように高齢者でも通りやすいクレジットカードを選ぶ必要があります。

デビットカードは審査がなく、誰でも持つことが可能。

上記で解説したコツを実行してもどうしてもクレジットカードの審査に通ることができない年金受給者の場合は、デビットカードを作ることをおすすめします。

デビットカードとはクレジットカードと同じように利用できますが、審査なしで作ることができるカードなので、どのような属性の方でも持つことができます。

クレジットカードの場合は利用金額をいったんカード会社が立て替えておき、その月の利用分を翌月または翌々月にまとめて後払いする仕組みですが、一方のデビットカードは利用した金額があらかじめ登録しておいた銀行口座から即時に利用代金が引き落とされる仕組みです。

カードを発行する側にとっては立て替えたお金を返してもらえないリスクがないため、審査なしでカードを発行することができるのです。

利用できる金額は口座残高の範囲内に限られますが、クレジットカードと同様にショッピングで利用することができ、ポイントも貯められるため、どうしてもクレジットカードの審査に通ることができないけれどもカードが必要だという年金受給者にはおすすめです。

更新履歴