「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

また記録方法も他の2機関(CI C、JICC)と全く異なりますので注意が必要です。

一般社団法人クレジットカードアドバイザー協会なんば校講師

ダイナース、アメックス、VISAなどプラチナカードを複数枚保有。ANAの飛行機ダイヤモンド会員で、年間獲得マイル数は50万マイル越える。

今日は、全国銀行協会が設置、運営している全国銀行個人信用情報センター(全銀協)の信用情報の開示手続きをしてきましたので、登録情報開示報告書について解説したいと思います。

全銀協の来社による情報開示は、平成23年8月31日をもって終了しましたので、現在は郵送による開示請求のみとなります(インターネット開示などは実施していません)。ご注意ください。

また、開示請求者は本人だけではなく、法定代理人(親権者・成年後見人等)、任意代理人(本人から委任を受けた者)、法定相続人(ご本人が無くなっている場合)でも可能となっています。

さて、全国銀行個人信用情報センターの開示報告書について解説する前に、この個人信用情報機関で開示請求した方が良いと思われる人についてお話させていただくと

- これから住宅ローン(ローン会社は銀行、信金、農協問わず)を申込みたいが審査に不安な人

- 一部の銀行系と信販会社のアメリカンエキスプレスのクレジットカード審査を申込みたいが審査に不安な人

住宅ローンの審査にはまず、情報の開示が必須となります。

この2パターンが挙げられます。

まず、住宅ローンの審査に不安な人は、開示が必須です。論より証拠で、参考情報として私は2014年に3社の住宅ローンの申込みを行いました。

その際、新生銀行、ソニー銀行、住信SBIネット銀行の3行が、照会目的ということで、新規与信取引判断を行っています。

私は、月に1回のペースで3機関(CIC,JICC,全銀協)の信用情報を開示していますが、新生銀行と住信SBIは、JICCにも登場しましたが、ソニー銀行のみが今回初めて全銀協から照会記録情報として出てきました。

特に破産免責を受けた場合は、クレジットヒストリーに10年は記録が残り、クレジットスコアを落としますので注意してください。

必ず住宅ローンの申込み前には、申込者の全銀協の信用情報を確認して、自己破産などのブラック情報が消えているか?を確認してから申込みされることをお勧めします。

なお、全銀協の場合、破産の場合は以下のように掲載されます。

【官報情報】

- 氏名:青山 高志

- 住所:東京都港区

- 官報公告区分:破産手続開始

- 官報公告区分発生:2013-11-01

- 官報掲載日:2013-12-10

- 事件番号:平成25年(フ)第820号

このように掲載情報から契約者が破産したことが丸わかりになります。当然、破産免責等の行為は金融機関が最も嫌がりますので、この状態で住宅ローンを新規申込みしても100%の可能性で審査落ちします。

自己破産だけではなく、個人再生などの債務整理についても異動情報(延滞)として表示されますので注意が必要です。

なお、クレジットカードについては、以前は銀行系でも三井住友カードは、全銀協を照会するシステムでしたが、現在は照会していません。

銀行本体が発行しているものは主に、三菱東京UFJ銀行や一部の地方銀行となります。

ただし、銀行本体が発行するクレジットカードの場合は、全銀協を参照しますのでご注意ください。

現在では銀行発行しているケースとしては、三菱東京UFJ銀行や一部の地銀のみです。

アメリカンエキスプレスと上述しました一部の銀行系カード以外のクレジット会社は、ほぼ全銀協を利用しませんので、CICとJICCにネガティブ情報が無ければ問題ないでしょう。

全銀協の場合は、破産免責を受けた場合は、10年ですが、延滞情報はCICやJICC同様5年間記録されます。

ブラックが信用情報を確認する方法でも解説していますが、アメックスあるいは一部の銀行系カードが欲しい人か住宅ローンを組みたい人以外は、全銀協の情報開示は必要ないはずです。

さて、ここからはどうしても全銀協で情報開示しなければならない人向けに注意点を解説させていただきます。

まず、特に注意していただきたいポイントとしては、申請書には現在の住所だけでなく従前の住所についても漏れが無いよう必ず書類に記載するようにしてください。

書いていないと、もし該当のデータがあったとしても開示の対象とはなりません。その場合、情報開示手続きを行う意味が全く無くなります。ご注意ください。

以下が開示申込書の一部です。過去のローン契約をしたことがある旧住所は漏れなく記載しておいてください。

※クリックで画像が拡大します。

それでは、登録情報開示報告書が送られてくるまでの流れについて、解説したいと思います。

- 全銀協のホームページから登録情報開示申込書を印刷して必要事項を明記。※前述の通り住所欄の記入には、くれぐれも注意してください。

- 本人確認書類を用意。氏名と生年月日が確認できる資料として2種類用意する。(うち一つは現在の住所が確認できるもの)

- 開示手数料として、1,000円分の定額小為替証書(ていがくこがわせしょうしょ)をゆうちょ銀行で購入。この時、表裏に記入欄がありますが、何も記入しないよう注意してください。

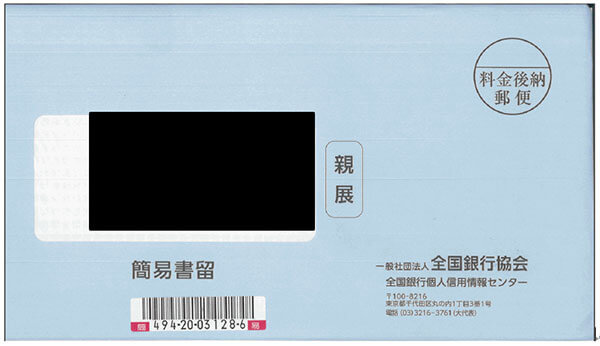

以上3点そろったら、全国銀行個人信用情報センター宛まで、送付してください。私の場合は、投函後3~4日以内で送られてきました(センターからの郵送方法は、郵便局からの本人限定受取郵便または簡易書留のどちらかを選べます)。

以下が実際に全銀協から送られてきた開示報告書等の資料一式です。

※クリックで画像が拡大します。

過去10年以内に4回住所変更しました。今回の報告書を見るとその全てが記載されているのがわかります。

私の場合は、新生銀行の登録がありました。限度額●●●●千円と記載されており住宅ローンだというのがわかります。

情報提供会社からの開示の際に自分がブラック状態か?を確認する方法は、入金区分履歴を見て〇、P、-の記号が並んでいれば問題ありません。

△、×の記号があると延滞歴ありと考えてください。

私の場合は、8月に金銭消費貸借契約を結び返済が9月からスタートするため、-の記号のみしかありません。

※クリックで画像が拡大します。

それでは、2枚目を見てみましょう。2枚目は取引情報の続きとなっており、新生銀行の記載があり住宅ローンとあります。この住宅ローンは既にお金を完済したため、完了区分に完了と記載されているのがわかります。

※クリックで画像が拡大します。

念のため自分がブラックになっていないか?は以下の5項目を見てください。

- 返済区分

- 返済区分発生日

- 延滞解消日

- 完了区分

- 完了区分発生日

1の返済区分は、契約中の状況が記録され成約もしくは延滞のどちらかが記載されます。延滞となっていれば事故情報になりますので、いわゆるブラック状態となります。延滞となっても全額返済され延滞が解消されると3に解消日が記載されます。

4の完了区分については、契約が終了されると以下が記載されます。

※クリックで画像が拡大します。

この中で代位弁済、保証履行、強制回収手続、移管この記録があるとブラック扱い(ブラックリスト登録ともいわれる)となります。

私の場合は、全額返済したことでローン契約が完了しているのがわかります。

さらに、開示報告書を見ますと、照会情報欄に新生銀行、ソニー銀行、住信SBIネット銀行の3行が与信判断を行うため照会しているのがわかります。

私は、最終的に新生銀行にしましたが、7月16日にも照会しているためローン審査が受かったと言っても安心できないことがわかります。

これは、どの金融機関でも同じですが、申込み時と実行前の2回は信用情報に照会をかけます。ですので、必ずローンが実行されるまでは新たな借金をしてはいけません。

どうしても借入れが必要な場合は、ローン実行後に行ってください。

※クリックで画像が拡大します。

ローンが実行される1ヶ月前にも新生銀行が返済能力確認のために照会していることがわかります。

更新履歴