「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

このページでは、ACマスターカードを使ったクレヒスの作り方や信用情報にはクレヒスがどのように記録されるのか?等、幅広く解説しています。必見です。

一般社団法人クレジットカードアドバイザー協会なんば校講師

ダイナース、アメックス、VISAなどプラチナカードを複数枚保有。ANAの飛行機ダイヤモンド会員で、年間獲得マイル数は50万マイル越える。

カードの審査では必ず、クレジットヒストリーをチェックする。

クレジットカードの審査では、申し込み者のクレヒス(ローンやクレジットカードの利用履歴のこと)を必ずチェックします。

クレジットカードは信用が第一となり、申し込み者に信用力があるかどうかをクレヒスで判断していると言っても過言ではありません。そのため、審査通過するにはクレヒスが非常に重要となるのです。

クレジットカード会社は、審査でクレヒスを重視します。

クレヒスなしだと、審査担当者は、

「この人にカード発行しても大丈夫か?」

「信用しても大丈夫かな?」

と判断が難しく、その結果否決になってしまうことがあります。

ただ、20代前半や学生の人はクレヒスなしでもあまり気にする必要はありません。若いうちは、これからクレジットカードやローンに申し込むためクレヒスなしでも不思議ではありません。

カード会社もそのことは十分に理解しています。むしろ若い世代は、カード会社からすれば将来優良顧客になる可能性があると見るため、審査通過しやすいです。

30代以上でクレヒスがない状態だと、審査は厳しい。

若い世代に比べて30代以上でクレヒスなしだと、クレジットカード審査に通るのが厳しくなります。

なぜ、30代以上でクレヒスがないとクレジットカード審査に不利になるのか、その理由は「過去に大きなトラブルを起こしたのではないか」と疑われてしまうからです。

長期滞納や自己破産をしたとしても、一定期間経過すれば信用情報は回復すると說明しました。

当然、金融事故情報の記録は消えるわけですが、その際、これまでのクレジットカードやローンの利用履歴も全て消えてしまい真っ白な状態になります。

つまり、

- 現金主義でクレヒスがない人

- ブラックリスト入から5年経過した人

双方の信用情報は全く同じ状態ということです。カード会社からすれば、申し込み者が上記どちらに該当するのかわからず判断できません。

20代前半の若い世代ならクレヒスが真っ白でも何ら不思議ではないですが、30代以上でクレヒスがないと逆に怪しまれてしまうのです。

特に銀行系クレジットカードやステータス性のあるクレジットカードの場合、クレヒスはかなり重要となるためクレヒスなしの30代以上がいきなり申し込んで審査通過する確率は低いです。

まずは、審査ハードルの低い流通系や消費者金融系クレジットカードでクレヒスを育ててから本命カードに申し込むのがいいでしょう。

個人信用情報機関であるCICなどで、クレジットヒストリーは登録されている。

クレジットカード、キャッシング、住宅ローンなどの契約内容や毎月の支払状況等が記録されるわけですが、この情報は契約中と解約後5年間は記録として残ります。

支払状況については、直近2年分の支払状況が残ります。

人によっては、この支払状況をクレヒスと理解している人が多いです。

このクレヒスですが、クレジットヒストリーの略ということもあって、「クレジットカードの返済実績が無いとクレヒスとは言わない。」と勘違いされている人がいるので、今日はクレヒスについて深く掘り下げたいと思います。

冒頭にクレヒスとは直近2年分の支払状況を指しますので、CICに記録される入金スタイルであれば、クレヒスを作ることが可能になります。

このクレヒスを作るためには、以下の契約を行うとCICの支払状況に記録されクレヒスを作ることが可能になります。

- ①クレジットカードの契約…毎月の支払が発生するクレジットカード契約

- ②個品割賦契約…商品代金を分割払いで支払う契約

- ③リース契約…リース代金を支払う契約

- ④保証契約…顧客が返済できなくなれば、保証会社が顧客の代わりに返済することを約定した契約

- ⑤無保証融資…保証契約が付いていないキャッシング

- ⑥保証融資…保証契約の付いたキャッシング

- ⑦住宅ローン…住宅を購入するために借り入れたローン

- ⑧移管債権…複数のクレジット契約を一本化したもの。クレジットカード会社が合弁して一本化した場合も移管債権に該当します。

このページをご覧の人は、クレジットカードの審査に不安な人が多いでしょうから、最も簡単なクレヒスの作り方としては、②の個品割賦契約をお勧めします。

意外と知らないのが携帯電話本体の分割払いがクレジットヒストリーになります。

今はガラケーよりは、スマートフォンが主流ですので、このスマートフォン本体(タブレットも可)の分割払いによってクレジットヒストリーを積み上げるのが最も簡単です。

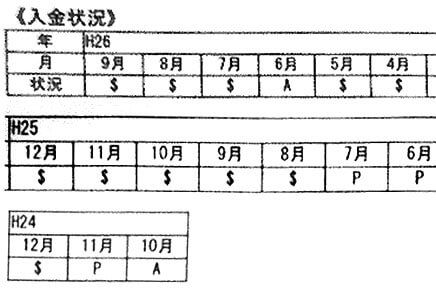

大抵の人は、携帯電話を持っていると思いますので、機種変更のタイミングが最も審査に通りやすいでしょう。以下、私の信用情報開示報告書になりますが、この時、スマートフォンを初めて購入した時のクレヒスです。

機種代金が57,000円24回の分割払いとなります。入金状況に入金済みの「$」マークが付いているのがわかると思います。

※クリックで画像が拡大します。

さらに、クレヒスを作る方法としては、家電量販店で家電製品をローンで購入する際にも有効です。この時、ジャックスやオリコなどの信販会社のローンで購入することになります。

家電量販店で商品を購入する際に、ローンで買うことでクレヒスを作ることも。

ショッピングローンの良いところは審査に落ちてしまった場合、最悪、保証人を付けることができるので、審査に受かる可能性が高まることです。

ただし、ジャックスやオリコなどの信販会社のショッピングローンは、申込書に記載されている但し書きをよく読んでから申し込んでください。

勤続1年以上などの一定の要件を満たす必要があります。

また、後述しますが、どうしてもクレジットカードでのクレヒスを作りたい人は審査が比較的柔軟なアコムACマスターカードあたりがお勧めです。ただし、過去にアコムからの債務について免責を受けた人は取得できませんので注意が必要です。

クレジット契約を解約したとしても、CICにはそのまま5年間残ります。当然ながら、理想は入金状況にすべて「$」マークが並ぶことというのは言うまでもありません。

「A」マークが並んだ状態で解約すれば、その状態のまま5年間残ってしまうので最悪のパターンです。

したがって、クレジット契約を解約する際は入金状況が良い状態で終えるようにしてください。

特に気をつけてほしいのがスマホの割賦購入やショッピングクレジットです。これらの契約は支払いの終了回数が事前に決まっています。

たとえば、スマホの割賦購入は24回払いが一般的ですが、もし一度でも延滞すればその事実が残ったまま契約完了となってしまいます。

異動情報ではないにしても、延滞の記録が一つでもあるとクレジットカード審査に影響します。支払回数が決まっているクレジット契約は特に注意してください。

アメリカンエキスプレス、ダイナース、JCB本体カードは入金状況の更新がされないカードとして有名です。

延滞なども無く毎月全額入金されていれば、「$」マークが付くのですが、「空欄」になっており情報が更新されません。

なお「$」マークの登録はカード会社の任意です。この$マークが無いことが、クレヒスにならないかと言うとそんなことはありません。

PやAなどのネガティブ情報を表示させない為に、支払い期限を守ることが重要です。

このネガティブ情報があると「次回カードが更新されない。あるいは、利用限度額が減枠される。」などの可能性があります。

なお、クレヒスは本来、これからクレジットカードを持ちたい人のための審査の際に重要な指針となります。

クレヒスが無い人は、スーパーホワイトと言って審査で極めて不利になります。詳しくは、スーパーホワイトへの審査とは?で解説しています。

以前、こんな相談をいただきました。

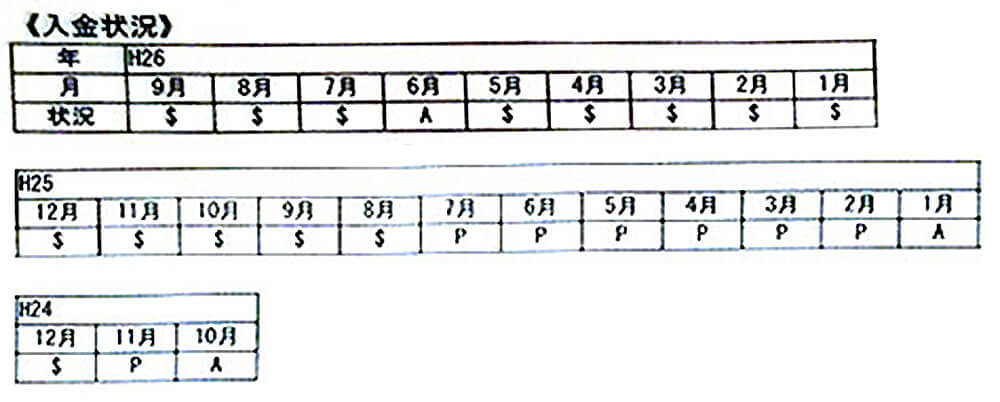

- お恥ずかしいのですが、個人信用情報機関のCICで情報開示してきました。いわゆるブラックと言われている異動情報は無かったのですが、入金状況欄にはH26年6月A、H25年1月A、2月~7月まで6ヶ月連続でP、H24年10月A、11月Pと未入金マークが付いています。いわゆる「ブラック」ではないと思いますので、イオンカードが欲しいのですが、可決しますか?

このようなご相談をいただきました。

▲相談者から送ってもらった実際の入金状況(クリックで画像が拡大します。)

▲相談者から送ってもらった実際の入金状況(クリックで画像が拡大します。)

まず、開示請求書の指定期日までに遅れた場合は、PやAが付くことを指しPとAの違いは以下となります。

- P・・・請求額の一部が入金された。

- A・・・お客様の事情でお約束の日に入金がなかった

Pは延滞による利息を遅延した日数で再計算しないで、元々の請求金額だけ入金すると一部入金とされるPが表示されます。この相談者の支払い状況を見ますと6ヶ月連続で一部入金となっています。

つまり、カード発行を行う金融機関側見ればこのクレジット情報を見ると、「請求額の一部は入金があったものの6ヶ月連続で延滞している。」と見なされるため、立派なネガティブ情報となります。

通常は、請求額通りの入金を示す$マークが付いて当たり前なのです。

PやAが羅列されている=お金にルーズと思われる可能性が高い。

従って、異動情報が無くとも「P」や「A」マークの入金情報が並んでいると「お金にルーズな人」だと見なされ審査上、好ましくありません。

さて、本題のイオンカードですが、こちらのイオンカードの審査の特徴とは?でも解説していますが、積極的に会員数を増やしている傾向にありますが、クレヒスが汚い(PやAが連続)と瞬殺の可能性が高いため、綺麗にされることをお勧めします。

ここで良く誤解されるのが、PやAが付いたクレジットカード会社との契約を解約すれば、PやAなどのネガティブ情報が消える(無かったことになる)と誤解されている方が多いですが、そんなことはありません。

信用情報機関では、クレジットカード会社などとの契約情報は契約終了後5年間記録されることとなります。これによって、解約時の延滞情報等も含めて、契約終了から5年の保有期限まで記録が残ります。

しかし、契約途中にPやAマークが記録されていても、直近2年は$マークが付けば、審査をする側にとって直近2年分のみの入金状況しか表示されません。

情報機関に延滞や事故情報が無い場合、カード会社はこの人は「5年間きちんと支払いをした」と判断します。

解約する際は、直近2年分のPやAが表示されなくなる(押し出す)まで、待つことをお勧めします。

ただ、PやAが押し出されるまで、待っていられない。

今すぐカードが欲しい人は、ぜひ、最後までこのページをご覧ください。

私の古くからの友人で、6年前に自己破産をし、免責を受けた人がいます。

この人は、CICに他社からの借入記録が残っている状態でACマスターカードの審査に通過したという非常に珍しい方です。

この友人は、免責を受けており一切の借金が無い状態(負債が0円)ですから、CICの異動情報がある状態でも審査に通過したのでしょう。

なお、属性は、一部上場企業の正社員、勤続7年、年収については平均よりも高いです。

信用履歴を除けば受からないことが不思議なくらいの属性です。本人の属性が高く評価されたのがよくわかります。

この友人は、

- 審査基準が比較的柔軟なACマスターカードでコツコツとクレヒスを積み上げることで、ゆくゆくは一般的なカードが欲しいのですが、「いつ何系のカードに申し込めば通過できる可能性が高いのか?」

という相談です。

確実な審査通過を望むには、免責後5年以上経った借入情報を削除する必要がある。

その際、裁判所で証明書の申請を行い借入れ記録を残している業者へ信用情報を訂正するよう依頼します。

信用情報の訂正によって免責を受けた後の5年以上前の情報が削除されます。また、今回作ったACマスターカードのクレヒスも登録されますので正常な状態に戻ったということを意味します。

正直、何系のクレジットカードがいいか?ですが、現在のクレヒスがACマスターカードの1枚というのを、審査を行うカード会社がどう判断するか?だと思います。

他のページでも解説していますが、審査難易度としては、銀行系・独立系>信販系>流通系>消費者金融系となっていますので、確実性を狙うのであれば流通系カードから選定されてみてはいかがでしょうか。

ACマスターカードには2種類の機能がある。

ACマスターカードには「ショッピング専用クレジットカード」「カードローン機能付きクレジットカード」の2種類あります。

この2種類のうち、クレヒスを育てるのに最適なのは「ショッピング専用クレジットカード」です。

クレヒスを育てるというのは、信用情報に良質な履歴を残していくことを言います。

なぜ、カードローン機能付きではなく、ショッピングのみクレジットカードがクレヒス育成に適しているのかと言うと、カードローンはリスクの高い商品と捉えられてしまうためです。

基本的に、カードローンでお金を借りる人というのは、お金に困っている人ですから信用という面ではカードローン機能付きのクレジットカードよりもショッピング専用クレジットカードを利用している人のほうがリスクが低い、信用できる人と評価されるのです。

同じACマスターカードでクレヒスを育てるにしても、クレジットカード機能だけついたものを選ぶほうがクリーンかつ印象の良いクレヒスを育てることができるのです。

クレジットカード審査において、消費者金融からの借り入れがあると審査でマイナスになるのではないか?と心配される人もいますが、これに関しては特に心配する必要はありません。

自分で信用情報を開示すると、どのクレジットカード会社から借り入れをしているのかが正確にわかりますが、クレジットカード会社など金融機関が開示した場合は、具体的な会社名や商品名を知ることはできないようになっているからです。

つまり、アコムを利用しているということはカード会社には全くわからないようになっているのです。カード会社は、申し込み者がクレジットカードを利用していることは知ることができても、ACマスターカードを利用していることは知ることができないということです。

ACマスターカードの申し込みはインターネットで行うことができますが、この場合はカードローン機能がついてしまいますので注意してください。

クレジットカード機能のみのACマスターカードを希望する場合は、

- 店頭窓口(有人店舗)

- 電話+郵送

上記いずれかの方法で申し込む必要があります。無人契約機でも契約とカード発行ができますが、この場合もクレジットカード機能のみのACマスターカードを作成することはできません。

有人店舗または電話+郵送で申し込む方法を解説します。

有人店舗の場合は、アコム公式サイトから最寄りの有人店舗を検索し必要書類持参で来店しましょう。申し込み手続きを行うとその場で審査が行われ、無事に審査通過すればカード発行されます。

アコムの有人店舗は全国に22店舗のみとなります。そのため、近くに店舗がなくて手続きできないという人がほとんどです。

クレジットカード機能のみACマスターカードを希望する場合の申込み方法は電話+郵送を検討してみてください。

次に電話+郵送による申込み方法です。まずは「0120-07-1000」に電話し、オペレーターに「ショッピング専用のACマスターカード」に申し込みたい旨を伝えます。

その場で簡易審査を受け、通過した場合は自宅に申込書類が送られてきますので、必要事項を記入のうえ必要書類と共に返送します。

アコムに書類が到着次第、本審査が行われ通過するとACマスターカードが自宅に送られてきます。

アコムから送られてくる郵送物には「ACサービスセンター」という名称が記載されますが、アコムとは記載されません。中身さえ家族に見られなければ、アコムを利用していることがバレル心配はないです。

クレジットカード機能のみのACマスターカードを申込む際の必要書類は、次のとおりです。

- 本人確認書類(運転免許証、個人番号カード、健康保険証のいずれか)

- 収入証明書(源泉徴収票、直近1ヶ月分の給与明細書、市民税・県税額決定通知書、所得証明書のいずれか)

ただし、本人確認書類に個人番号カードか健康保険証を使用する場合は、それにプラスして住民票もしくは公共料金の領収書も提出しなければいけませんので注意してください。

カードローン機能が付いているACマスターカードは即日発行。

クレジットカード機能のみのACマスターカードは、申し込みからカード発行までにどうしても時間がかかってしまいます。

できるだけ早くカードを使いたいという場合は、カードローン機能付きのACマスターカードを検討するといいでしょう。

カードローン機能付きなら最短即日発行も可能ですから、申し込んだその日からクレカを使うこともできます。

カードローン機能付きを発行したとしても、ショッピングのみ利用してカードローンを利用しなければ、安全にクレヒスを育てることもできます。

クレジットカード機能のみのACマスターカードよりも、評価は多少落ちるかもしれませんが借り入れしなければそこまで大きな影響はありません。

携帯電話の分割払いを利用して、クレヒスを蓄積する。

クレヒスなしだからACマスターカードの審査に通るか不安という人は、携帯電話・スマホの分割購入でクレヒス育成を目指してみるといいでしょう。

ドコモやソフトバンクで携帯電話の新規契約または機種変更すればOKです。対象機種の指定も特にありません。

分割購入するということは、携帯電話会社と割賦契約を結ぶことになるので信用情報に記録されるのです。

後は、毎月きちんと期日を守って支払いしていくだけです。それだけでクレヒスを育てることができます。

ちなみに携帯電話やスマホを分割購入する際は、価格は10万円未満のものにするのがおすすめです。

何故かと言うと、価格が10万円以上になると審査が必要となり場合によっては契約できない恐れがあるからです。

これに対し、10万円未満なら審査なしで契約できるのでできれば端末価格は10万円未満のものを選びましょう。

破産免責の場合は、全銀協は官報情報が10年掲載されますので、全銀協を照会する銀行系カードは避けるべきです。

また、申込みを予定しているクレジットカード会社はどの信用情報機関に加入しているか?は必ず記載されていますので、確認を怠ることがないようご注意ください。

現在、CIC,JICC,全銀協はCRINで情報交流されていますが、官報情報は対象外です。従って、加入している信用情報機関がCICとJICCのみであれば問題ありません。

ハウスカードを作ってクレヒスを育てるという手もあります。

ハウスカードを作ってクレヒスを育てるという手もあります。

ハウスカードとは国際ブランドがついておらず、そのカードを発行している会社の商品やサービスにしか使用できないカードのことです。

たとえば、ガソリン系のハウスカードで「コスモ・ザ・カード・ハウス」がありますが、このカードはコスモ石油でしか使うことができません。

会員価格で給油できるので、コスモ石油をよく利用する方には最適なカードです。ただ、それ以外の店舗では使えないということです。

機能が限定されるので使いにくいと感じるかもしれませんが、クレヒスを育てるためにと割り切って使うといいでしょう。

ハウスカードは、カード決済機能が限定されるので国際ブランド付きのクレジットカードと比較して、カード会社からすれば低リスクです。

その分、会員になるためのハードルが下がるので審査通過しやすいです。基本的に、本人と電話で連絡が取れればOKで雇用形態の縛りもありません。

さすがにブラックリスト入りしていると作るのは難しいですが、そこまで信用情報が悪化していない人であれば作成は可能です。クレヒスを育てるためにハウスカードを選択肢の一つに入れるといいでしょう。

ハウスカードの中には、同じ会社のクレジットカードに申込むことができるものもあります。

審査落ち後でもハウスカードをすすめられる場合も。

たとえば、マルイのエポスカードは通常の国際ブランド付きのクレカに申し込んで、審査の結果が否決だったとしてもその下位ランクにあたる「ハウスカードなら発行してもいいですよ」と案内されます。

通常のクレジットカードを作成できればOKですし、仮に否決でもハウスカードを作ることができればクレヒスを育てるのには十分という流れになります。

今のところ、このような形態をとっているのはエポスカードだけになりますが、どのカードでクレヒスを育てようか迷っている人は検討してみるといいでしょう。

クレヒスが…諦めよう…。

クレヒスに問題があるなどの理由で、クレジットカードを作るのをいったんは諦める人もいるでしょう。

また、クレヒスが十分に育ってないから、スマホの割賦購入などで育ててからクレジットカードに申し込もうと考えている人もいるかもしれません。

中には、申し込みブラックになってしまい、とりあえずは半年経つまでは申し込みはやめようという人もいるでしょう。

そうはいっても、決済にカードがあったほうが便利なのに・・・と思われる人もいるでしょう。

そのような人にVISAやJCBなどの国際ブランドがついたデビットカードをおすすめしたいです。

クレジットカードではないので、万人向けではありませんが選択肢の一つとして知っておくと有用かと思います。

デビットカードには基本的に審査がありません。クレジットカードでは100%審査があり、個人信用情報機関を参照するので、真っ白だったり事故情報があるとカードを作るのが難しくなります。

しかし、デビットカードにはそれがありませんのでクレヒスに問題がある人でも作ることができます。

デビットカードを持つうえで覚えておいてほしいことがあります。それは「デビットカードではクレヒスは育たない」ということです。残念ですが、いくらデビットカードで決済してもクレヒスはつかないのです。

これは上述したとおり、デビットカードでは個人信用情報機関を参照しませんし登録もしないからです。

クレヒスを育てるという目的にはそぐわないということは覚えておいてください。

デビットカードではクレヒスは育ちませんが、ポイントまたはキャッシュバックを受けることはできます。

また国際ブランド付きですから、クレジットカードと同じように決済に使えます。クレジットカードを作るまでのメインカードとして活躍させることだってできます。

またデビットカードは、銀行口座から即時引き落としとなるので、後払いのクレジットカードとは違って使いすぎの心配がいりません。

ブラックリスト入り…望みはないの?

「ブラックリスト入りしたけど早く信用情報を回復させたい」

「延滞したけど今すぐに信用情報を回復させる方法はないの?」

自分の信用情報を開示したとき、信用情報に傷がついていることを知り、それでもどうにかクレジットカードを作りたいと考えている人もいるのではないでしょうか?

ここでは延滞やブラックリスト入りした場合の信用情報の回復について解説します。

結論を先に言えば、ブラックリスト入りした信用情報をすぐに回復させる方法はありません。裏技的な方法というのは一切なく、期間が経つまでは回復しません。

金融事故の種類によって期間は若干異なりますが、基本的には5年を経過しないと信用情報は回復しません。

延滞に関する情報は、CICと全銀協で5年間、JICCは1年間残ります。信用情報を回復させるには延滞を解消させなければいけません。

つまり、延滞解消日から起算して1年もしくは5年ということになります。

JICCの場合のみ延滞の記録は1年間となっていますが、個人信用情報機関ではFINEとCRINというシステムによって情報共有をしているので、仮に1年以上経過してJICCから延滞履歴が消えてもCICに延滞履歴が残っていると審査通過は難しいです。

大抵のクレジットカード会社はCICとJICCの両方に加盟しているので、延滞した場合は5年待たないとクレジットカードを作るのは難しいと思ったほうがいいでしょう。

任意整理した場合、個人信用情報機関に5年間は金融事故情報登録されるので、その間は新たにクレジットカードを作ることはできません。

ただ、大半の場合は任意整理で和解後、借金を全額返済した後から5年間は難しいと思ったほうがいいでしょう。

任意整理した場合でも、任意整理そのものが登録されるのはJICCのみです。

- CIC:任意整理の登録なし

- JICC:任意整理の登録あり、登録された日から5年間

- 全銀協:任意整理の登録なし

任意整理は、裁判所が関与する法的整理ではなく、弁護士の介入によって月々の返済額の見直しなどの交渉を行う手続きです。

あくまでも任意で行っていることであり、金融事故として扱うかどうかは個人信用情報機関で統一されていないのです。

任意整理は、完済した日からではなく事故発生日から5年間記録が残ります。仮に返済途中であっても任意整理する旨を通知した日から5年経てば消えますので、信用情報が回復となります。

CICに登録されるのは、支払い遅延などの異動情報。

CICには任意整理そのものの登録はされませんが、任意整理する前に既に61日以上の支払い遅延が続いていれば返済状況の欄には「異動」が記録されます。

つまり、任意整理した場合、CICに登録される「異動」は長期遅延によるものということです。この場合、信用情報が回復するには完済から5年経過するのを待つ必要があります。

全銀協の場合も任意整理の登録はありません。ただし、銀行カードローンなどを任意整理する場合は、代位弁済が登録される可能性があります。

代位弁済の場合は全銀協の信用情報の完了区分の欄に「代位弁済」と記録されます。信用情報が回復するには代位弁済した日から5年間待つ必要があります。

自己破産をすると、CICとJICCに5年間、全銀協に10年間、自己破産の記録が残ります。

こう聞くと、信用情報回復までに10年かかるからその間はクレジットカードを作れないと思うかもしれませんが、多くのクレジットカード会社は全銀協の信用情報は見ないので5年待てば信用情報が回復し新たにクレジットカードを作れるようになると思っていいです。

ただし、発行元が銀行系の場合は10年待たないと厳しいです。たとえば、楽天カードや三菱東京UFJ-VISA、アメックスなどは全銀協の信用情報をチェックするからです。

銀行系は10年、銀行系以外は5年待てばクレジットカードを作れると思っていいでしょう。

更新履歴