「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

しかし、少なからず落ち続ける人も存在します。その原因や解決策をご紹介します。連敗続きの方は必見ですよ。

一般社団法人クレジットカードアドバイザー協会なんば校講師

ダイナース、アメックス、VISAなどプラチナカードを複数枚保有。ANAの飛行機ダイヤモンド会員で、年間獲得マイル数は50万マイル越える。

- 「店頭カウンターで誘われて申し込んだのに、マルイの審査に落ちてしまいました。」

- 店頭で誘われたということは、審査に通りやすいはず。学生でも大丈夫だと言われたのに、落ちてしまった。

- 「2週間後に海外旅行が迫っているのにクレジットカード審査に落ちた。すぐに再申し込みをしたいけど、自分の落ち度が何かわかりません・・・」

CICで情報を開示し事故情報がないことを確認したのに、カード審査に落ちてしまった…

海外旅行用にクレジットカードに申し込んだら否決された。

「CICを開示しろといわれて開示したのに、特に延滞(P/A)も事故(異動)もありませんでした。なのにまたクレジットカードの審査に落ちてしまいました。」

お金を払って信用情報機関で情報開示したものの、原因がわからない。

クレジットカードはいまや現代人の必需品です。一括の支払いの多くはデビットカードで代用できるとはいえ

- 海外旅行の格安航空券を購入したい

- 格安SIM やWiFiルーターの契約がしたい

- ETCカードを作りたい

といったケースでは、クレジットカードに支払いが限定されるケースが増えています。

回収不能リスクを避けるために、クレジットカードが簡易的な本人確認や支払い能力の審査として用いられるようになっているからです。

クレジットカードの信頼性はデビットカードより上である。

デビットカードではなくクレジットカードの提示が求められるのは、デビットカードにはない信用がクレジットカードにはあるから。

デビットカードは銀行口座さえ持っていれば作ることができますが、クレジットカードは審査を受けなければ使えません。

決済手段としてのVISAデビットカードは優秀ですが、持ち主が信用に足る人間であるかどうかは、デビットカードでは分からない。

クレジットカードは「信用の証」であり、第2の身分証明証です。

デビットカードで妥協せず、とりあえず1枚クレジットカードを持つことを勧める。

ですから、一度審査に落ちた時点で「デビットカードでいいや」と妥協しないこと。必ず審査基準を確認し、1枚はクレジットカードを持っておくべきです。

とはいえ、クレジットカードの審査基準や落ちた理由は公開されていないため、たまたま落ちた人や後述する信販会社の系列に申し込んで審査落ちし…

「もしやブラック?あと5年間はカードをつくれないのでは・・」と不安を抱いている人も多いと思います。

審査落ちの理由を検索するにしても、たとえば「学生 クレジットカード 審査」で検索結果の上位に表示されているサイトで「とにかく審査の甘いカードがあるから申し込んでみれば?」とアフィリエイトリンクに誘導されたり、あるサイトでは「普通の人なら大丈夫!」とツッコむ気にもならない回答をされたり。

又は、Q&Aサイトでは審査落ちの原因は「学生だから」「クレヒス(クレジットヒストリー)がないから」「親の属性が足りないから」だと無理やり断定されます。

正直に言って

- 事故情報があったら、いくら審査が甘くても通らないんじゃないの?

- 普通の人とそうでない人の差、学生の審査基準を知りたいんだけど・・

- 断片的な情報しかないから、結局は自分の落ちた理由や原因が分からずじまい

というのが率直な感想ではないでしょうか。

新社会人になってから作る1枚目のカードはとても重要。よく考えて申し込むべき。

間違った情報を鵜呑みにして審査落ちのカード会社を増やすつもりですか?

社会人になってからつくるカードの選択肢は1枚、また1枚と狭まっていきますが、大丈夫ですか?

原因がわからないまま不安を抱えたまま過ごしたり、貴重な学生生活の時間を無駄にしますか?

このページでは、学生の審査基準や審査に落ちる理由、そして審査に落ちたときに取るべき行動についてお答えしたいと思います。

審査に落ちた、あるいは落ちることを懸念する学生さんから受ける相談内容として多いのが、

- ① クレジットカードの審査に落ちた理由がわからない

- ② 審査に落ちた後、どうすべきかわからない

この2点です。

以上の2点について解説する前に、社会人の一般的な審査基準と比較しながら、クレジットカード会社の学生に対する審査基準を明確にしておきましょう。

- 学生が重視すべきたった1つの審査基準

社会人の審査基準に比べると、学生の審査基準はシンプルです。

カード会社にとって学生は金の卵。クレジットカード業界の定説で、「人生で初めて持ったクレジットカード(ファーストカード)はずっと使われる」というものがあります。

カード会社は将来有望な学生を囲い込むために「出来る限り申し込みを受け付けたい」と考えているのです。

- 申込者属性(年収・勤続年数・居住年数etc)が基準を満たしていない

- 個人信用情報機関に「異動情報(ブラック)や延滞情報」が存在している

- 個人信用情報機関にカードやローンの利用履歴が全く存在していない

ただし、学生に「年収・勤務年数・クレジットカード利用歴」を求められないことを、カード会社も了承しています。

つまり、1の「申込者属性」と3の「過去の利用履歴」は学生の審査基準には該当せず、結局のところ「事故情報がないかどうか?」という一点が学生向けクレジットカードの審査基準になります。

情報をどうやって調査するかというと、カード会社には

- 信用情報機関(クレジットカードは主にCIC)に照会する

- 社内情報に照会する

の2つの調査方法があります。それぞれに延滞や滞納の期間と回数、審査申込みの事実が登録されています。

混同しやすいですが、信用情報機関と社内情報を分ける考え方があれば審査に落ちた原因を突き止めやすくなりますので、ぜひ覚えておいてください。

「えっ、私に事故情報があるってことですか・・!?」とショックを受けるかもしれませんが、事故情報は思っているよりも簡単にできてしまいますので、十分その可能性はあります。

たとえば

- 携帯電話料金の支払いに1日でも遅れたことがある

- 公共料金の支払いを忘れて、引き落としされなかったことがある

- 家賃の保証金の支払いを忘れていたことがある

といったケースでは、思わぬ落とし穴があったりします。実際にどんな場合に事故情報に登録されるのか?・・理解を深めていきましょう。

ガスや水道などの公共料金の滞納は基本審査に影響はしない。

まず「公共料金の滞納や延滞は審査に影響しますか?」で書いたとおり、電気・ガス・水道の公共料金を滞納しても、信用情報に傷はつきません。

会社側が信用情報機関の個人情報にアクセスするには、契約の時点で「信用情報の照会と照会登録の承諾」を取る必要があります。

東京電力や東京ガス・水道局などは信用情報機関に加入しておらず、また契約時に照会登録の承諾はありません。

ただし、いくら公共料金と信用情報機関が繋がっていないとはいえクレジットカード支払いを延滞した場合はアウト。

CICの信用情報に「P(一部入金)」や「A(未入金)」の文字が2年間残るうえ、61日or3ヶ月の延滞が続いて悪質とみなされると「異動」と記録されてカードやローンを契約できなくなります。

公共料金の支払いに心当たりがある場合は、信用情報機関で情報開示することを勧めます。

家賃を滞納してもクレジットカードの審査に影響はしない。

不動産管理会社や大家さんは信用情報機関に照会登録できませんから、家賃そのものを滞納してもクレジットカードの審査には影響ありません。

ですが注意すべきは、オプションとしてアプラスやオリコなどの「信販会社の保証」に加入したケース。

家賃の中に保証金が含まれる場合には、家賃を滞納するとアプラスやオリコなどの信販系保証会社の系列カードがつくれなくなるばかりか、最悪の場合はCICに事故情報が登録されて他社のクレジットカード審査に影響を及ぼすことさえあります。

入居の契約時に「人的保証か保証会社を使うか」を選択しませんでしたか?大手不動産会社では強制的に保証会社に加入を求めるケースもあります。

まとめると、家賃保証契約の落とし穴は以下の2つです。

- 例えば、家賃保証の会社がオリコ、申し込んだカード会社もオリコだと、社内情報として家賃延滞を共有されたため、審査に落とされてしまう。

- 賃貸契約時に保証会社に勧められてクレジットカードを作ったため、本来なら照会不可能なCICに保証会社が延滞を登録できるようになってしまい、他社カード会社の審査に落ちてしまう。

対処法は?という話ですが・・

申込者の情報が信用情報機関に登録されると、全てのカード会社が照会することができる。

延滞事実が「社内限定」なら、他系列のクレジットカードの審査であれば影響はありませんので、違う系列のカードを申し込むようにしましょう。

家賃契約時に保証会社を通じてクレジットカードを申込んだ場合は、CICの信用情報に傷が付いていることが予想されます。

信用情報機関に登録されると全カード会社が照会することになるので、取り急ぎCICの開示請求を行うことをお勧めします。

「いつまでネガティブ情報が載るか」を知って、次の審査に備えることが重要です。

家賃保証会社について詳しく知りたい方は「家賃保証会社の家賃を滞納すると審査に影響しますか?」を参考にしてみてください。

携帯電話料金を滞納してクレジットカード審査に落ちる主なケースは

- 携帯端末の分割支払金を延滞してCICに情報が登録されている

- 滞納したキャリアのクレジットカードに申し込んだら、社内情報でひっかかった

の2つです。

携帯端末の分割払いの支払いは借入と同じ意味となる。

携帯料金支払いの1つ目の落とし穴は「端末代金の分割支払(月賦払い)の滞納」。

機種変更や新規契約の際に何気なく契約してしまう分割払いですが、実はれっきとした借入れ。

法律上もクレジットカードと同様の法律(割賦販売法)で定められています。

分割金を滞納してしまうと、クレジットカードによる延滞ではなくても、つまり口座振替や払込み用紙での端末分割代金の延滞でも同様に信用情報が傷つきます。

2つ目の落とし穴はキャリアの同系列カードへの申し込みです。

携帯キャリアの社内だけで共有されている情報に「支払いが度々延滞している」という内容があれば、CICに事故情報がなくても、カード審査に落ちる可能性があります。

他社系列のクレジットカードに申し込めば、携帯キャリア内部のネガティブ情報を知られずに審査を受けられます。

以上が、身近にある「事故情報の原因」です。心当たりはあったでしょうか?もし心当たりがあれば、次のステップとして信用情報を開示することを勧めます。

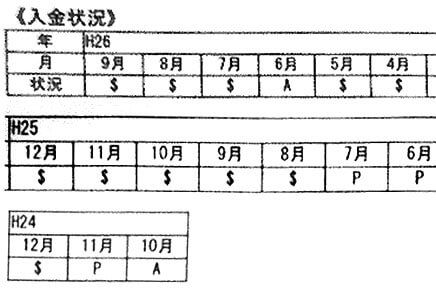

信用情報に表記されるP、A,$のマークは、生涯つきあう信用情報である。

いったん異動情報が記録されてしまうと、5年間はクレジットカードやキャッシング、住宅ローンや車ローンの契約ができなくなります。

また直近でPやA(延滞)が半年以上続いた場合も、審査落ちの十分な要因となります。

信用情報におけるP/A/$/-マークは、今後一生付き合っていく重要な信用情報となります。

この機会に「信用情報機関は自分をどう見ているのか」を知って信用情報と向き合ってはいかがでしょうか。

私も実際に開示してきました。 「CICの開示用紙」 を一言でいえば、各月ごとに

- $マーク 請求通りの支払いあり

- Pマーク 請求額の一部のみの支払い

- Aマーク まったく支払いなし

- ―マーク カード利用なし

として利用状況が2年間分記録されるわけです。

これらの利用状況と別に記録されるのが「異動情報」です。返済日を一定期間超過すると、「異動」とみなされます。(ブラックリストとよく言いますが、実際にはリストアップされているわけではなく、通知票や成績表のようなものです)

CICに信用情報を開示したあとの戦略をお話します。次にとるべき行動は「一時的な延滞なのか?異動情報が登録されてしまったのか?」を判断するということ。

一時的な延滞なら、カード会社によっては審査に通る可能性があります。

カード難易度は「銀行系・独立系>信販系>流通系>消費者金融系の順となっています。極力ネガティブ情報を排除して比較的優しい次の戦いに挑んでみてください。

クレジットカードの連続申し込みは、審査落ちの可能性が高いので要注意。

連続での申し込みは自動審査で落ちる可能性があります。カードの多重申込みに注意してください。

また、延滞情報が押し流される2年後まで待てば傷のない信用情報が手に入ります。

こういった手法でクレヒスを積み上げていくことになりますが、いま学生の方であれば最初の一歩は比較的容易に踏み出していけるでしょう。

異動情報がある場合、新規申し込みは難しいです。代替策としてデビットカードや家族カードを検討します。将来のためにクレヒス修行も視野に入れます。

「審査に影響がないか?」と質問が多いものをまとめました。

アルバイトしていないんですが・・

収入は奨学金の貸与だけ、仕送りだけという学生さんもいると思います。クレジットカードは安定収入のない主婦や日雇いの方でも作成できる、と法律で決まっていて(さすがに限度額が多いとダメですが)、もちろんバイトをしていなくても作成することができます。

特に審査難易度がもともと高いにもかかわらず年会費無料でカードが持てる三井住友カードデビュープラスは収入のない学生さんも大勢使っている人気カードです。

在籍確認がアルバイト先にいかないか?と不安な人は、上のような理由で書かなくても構いません。

奨学金を借りているんですが・・在学中であれば奨学金の種類にかかわらず審査に影響はありませんし、借入金額がキャッシング枠に影響することもありません。

ただし卒業後には返還義務が生じて延滞は信用情報機関へ登録されます。

家族に異動情報があるのですが・・

異動情報が残っている父や母・祖父母と同居しており、カード会社から「子供にカードを作らせてブラック本人が使うのではないか?」と疑われるケースです。ただし別居している場合は審査に無関係です。一人暮らしの場合は世帯主を自分にして審査を申込んでください。

異動情報があるとはいえ大学まで子供を進学させられる家庭環境であれば、審査に一発で落ちるほどの影響にはなりません。

それでも事故情報による審査落ちが心配であれば、

◎20歳以上の場合は親権者の欄を記入しない

◎キャッシング希望枠(限度額)を「0」にして申し込むといった対策を試してみるとよいでしょう。

母子家庭、親が低収入なんですが・・母子家庭という家庭状況は審査に影響しません。

カード会社は「本人の返済能力の有無」を重視して審査していますが、未成年で親権者同意を記入した際には、後ろ盾として親の記入内容もあわせて確認されています。

親の収入が安定していない場合には審査にマイナスに影響するといえますので、念のためキャッシング枠を0にして申し込むといいでしょう。

さらに深く知るにはこちら「母子家庭でもクレジットカードを作れますか?」

口座残高が少ないから落ちたんでしょうか・・カード会社側で口座残高は把握できないので、クレジットカード審査には関係ありません。

あくまで自己申告ですが、100万円とは言わずとも、20-30万円でも口座残高があれば記入しておくと、審査に通りやすくなります。

親権者の同意を友人に書いてもらったらバレますか・・?

未成年者の場合に必要な「親権者同意欄」への記入についてですが、他人が親になりすまして申し込み申請を行った場合、「成りすまし」という立派な詐欺行為にあたります。バレるバレないに関わらず、虚偽申請は行わないようにしましょう。

虚偽申請について付け加えると、「年収を水増し」することも危険です。入力項目から推定される年収から明らかに外れた収入が申告されている場合、カード会社の判断により、収入調査や収入証明書類の提出が求められます。

大学名や学歴は関係ある?「大学名によって落とされる」ということはありえません。大学生協と提携して将来有望な層を青田買いするケースはありますが、あくまで勧誘しているだけです。

高学歴だからクレジットカード審査を通るのではなく、学生でもクレジットカードを持てる法的根拠がありますから安心してください。

高校生や中学生、25歳以上の学生は注意大学院生は年齢制限により学生カードが作れない可能性があります。

例としては

三井住友カードデビュープラスの場合は26歳以下、学生専用ライフカードは25歳以下となります(2016年4月現在)。学生カードの発行は卒業年度まで可能(卒業の数カ月前まで)で、1年毎に見直しが入ります。

三井住友カードデビュープラスは、ステータスのある銀行系クレカが手に入ることで人気ですし、学生専用ライフカードは海外で使ったお金の5%という高い還元率や海外旅行損害保険の充実で人気ですね。どちらも前述した学生カードの審査基準が適用されます。

社会人学生として放送大学やサイバー大学に入学し、これらの学生専用クレジットカードを手に入れようとする人も多いですが、年齢制限によって通用しない場合が多いので、各カード会社のサイトで確認するようにしてください。

| 学生区別 | クレジットカード作成可否 | 補足 |

|---|---|---|

| 大学生 専門学校生 短大生 |

◎ | 大学名や学歴に関係なく作成可能 |

| 大学院生 | ○ | 申込みの年齢制限によって申請不可 |

| 高専生 | △ | 4年制や5年制であれば作れるカード会社あり |

| 高校生 | △ | 海外留学時に申請すれば18歳未満であっても家族カードを作れるカード会社もある |

| 中学生 | ✕ | 一般・学生・家族カード全て不可 |

18歳未満でネットショップで使えるカードは「デビットカード」となる。

クレジットカードは原則「高校生や高専生を除く18歳以上」が対象です。

18歳未満の人で「ネットショッピングにカード決済を使いたい」場合は、銀行口座から直接その場で引き落とされるデビットカードが唯一の手段となります。

例外になるのは、高校生が海外留学時に「家族カード」を持てるケース。海外留学限定で、申請及び審査に通過すれば「家族カード」を発行可能です。

作成可能なカード会社としては、ニコスカードがこれにあたります。

家族カードは名義人こそ学生本人ですが、事実上(クレジットヒストリーの記載やショッピング枠・キャッシング枠)は親のカードで明細は全て親に通知されますので、内緒でつくることはできません。

18歳以上の高専生なら、4年制や5年制である場合にクレジットカードをつくれるカード会社があります。詳細は問い合わせてみてください。

学生がクレジットカードの審査に落ちる理由をここまで紹介してきました。

学生には収入も返済実績もありませんが、事故情報さえなければカード審査には通過資格があること、そして事故情報として考えられる「落とし穴のケース」を具体的な事例をあげてみてきました。

事故情報とひとえにいっても、その実態は様々です。一時的に申し込みが多すぎただけならば、6ヶ月間待ってから申し込むこと。

度重なる延滞で「異動情報」が記録されてしまっていたら、5年間はほぼクレジットカードやローンの契約が絶望的であり、クレヒス修行が重要になること。一時的な延滞であれば、甘い会社から申し込んでいくこと。

カードを申し込む前に、信用情報を開示してから自分の状況を把握すること。

客観的な自分である「信用情報」を把握して行動を起こしていきましょう。敵を知ることと同じくらい、己を知ることが重要なのです。

もし「異動情報はないが、延滞していて審査に通らない。審査に甘いクレジットカードが欲しい」というのなら、審査落ちの会社が増えて傷口が広がる前に「ACマスターカード」に申し込むとよいでしょう。

流通系よりも審査が甘い、消費者金融系のカードです。利用履歴よりも収入を重視するクレジットカードですので、アルバイト収入は必須です。

アルバイトをしていない場合は高確率で審査に弾かれますので、楽天VISAデビットカードやスルガVISAデビットカードで代用する他ありません。

CICの信用情報に「P」や「A」の文字がなかった人(もちろん「異動」もですよ!)には、お勧めしたいカードがあります。

私が学生時代からかれこれ20年間以上愛用している、三井住友カードの学生版です。三井住友カードデビュープラスといって、26歳で自動的に「三井住友カードプライムゴールド」へランクアップします。

いまはまだステータスに興味がなくても、国内の空港ラウンジや国内外の旅行保険がサービスとして付いてくる銀行系カード、学生という身分を生かして持っておくといいですよ。

社会的な信用は積み重ねていくもの。そして崩れるときは一瞬で崩れてしまうもの。

学生であるあなたが、これからもクレジットカードをうまく利用して、立派な社会人になっていかれることを祈っています。

学生の持つカードとしてお勧めなのは、三井住友系のカードです。三井住友のカードは最終的に三井住友ゴールド、三井住友プラチナ、一番上にANAVisaプレミアムが控えているカードです。ご自身の成長とともにステータスも成長させていく目標がある方が楽しいですよ。

更新履歴