「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

このページでは、カード審査における嘘をつくこと に関して徹底解説。当落線上の方で、「どうしても・・・」という方は必見です。

一般社団法人クレジットカードアドバイザー協会なんば校講師

ダイナース、アメックス、VISAなどプラチナカードを複数枚保有。ANAの飛行機ダイヤモンド会員で、年間獲得マイル数は50万マイル越える。

住宅ローン審査において、年収などの収入面について、虚偽(嘘)申請をした場合。

住宅ローン審査において、年収などの収入面について、虚偽(嘘)申請をした場合。

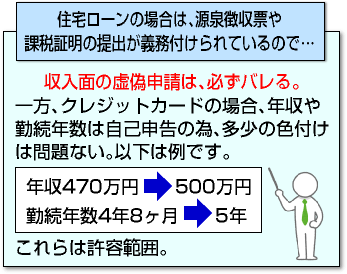

金融機関から「源泉徴収票」や「課税証明書」など収入証明書類の提出が義務付けられますので嘘は必ずバレます。

一方クレジットカードの場合は、年収は自己申告となっていますので、極端な話、「少し多めの収入」を記載しても問題ありません。

年収470万円を500万円と記入しても許容範囲です。

しかし、昨年度の年収が150万円なのに350万円と記載するのは明らかに許容範囲を超えています。また、勤務先の勤続年数も4年8ヶ月を5年と記載するのも許容範囲です。

嘘の住所や嘘の年収などがバレると即審査終了となります…

しかし、「明らかに年齢と年収がかけ離れている。」また「企業規模に見合った年収ではない。」とクレジットカード会社側が判断した場合。

直近数ヶ月の給与明細や源泉徴収票など所得証明書の提出を求められてバレますので、その段階で審査終了(発行見送り)となります。

また、勤務先確認の際、住所などの虚偽が発覚した段階でも審査終了(発行見送り)となります。

クレジットカード会社によっては、このような虚偽不正申込をした人を社内システムに登録し、今後一切の申込みを行っても発行見送りにする場合もあります。

虚偽の申告自体何のメリットにもなりませんので、ご注意ください。

虚偽かどうかの年収の裏付け方法などは、年収はどうやって確証を取っているの?で詳しく解説しています。

クレジットカードの審査には、在籍確認が行われ、ここを通過しないとクレジットカードの発行にはなりません。

在籍確認とは、クレジットカード会社が「自己申告した会社で申込者本人が実際に在籍しているか」を確認するために電話連絡をします。

これは、銀行系のカード会社や独立系の場合で審査難易度の高い会社ですが。

カード会社名を名乗った上で電話確認をしてきます。一方、申込み者への配慮を実施するため担当者の個人名でかけるクレジットカード会社もあります。

この時、在籍確認と言っても「〇〇さんは、実際にこの会社で勤務してますか。」という内容ではなく、「〇〇さんはご在籍ですか?」などと確認電話がきます。

その場で〇〇さんに取り次ぎが完了すれば、在籍確認終了となります。通常はこの段階で審査が完了しカード発行となります。

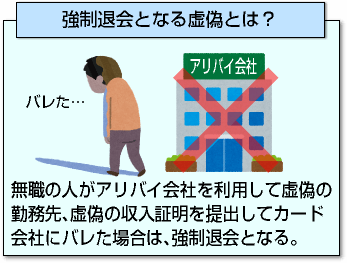

その際、無職の人でどうしてもクレジットカードが欲しい人は、アリバイ会社を利用する場合があります。

アリバイ会社は、審査による在籍確認をパスする為に多く利用されている業者です。

アリバイ会社とは、言葉の通り、無職や風俗系の仕事のため審査が不安な人のために、あたかもちゃんとした会社で働いていることを見せかける偽装会社のことを言います。

アリバイ会社を利用する例としては、保育園などの子供の入園審査、賃貸契約などの入居審査、保証会社審査、そしてクレジットカードの審査で必要な在籍確認をパスするために利用されます。

アリバイ会社では、偽の給与明細、源泉徴収票の発行も行っていますし、在籍確認電話の対応も行っています。

クレジットカードの審査における在籍確認は、原則「本人が電話口に出る。」ことで終了となるケースと「社内で席を外しています。」や「外出中です。」という返答で在籍確認終了の2パターンあります。

このサイトはクレジットカード審査サイトですのでアリバイ会社については、深く言及しません。

ですが、このようにアリバイ会社などを使ってクレジットカードを取得した不正利用者は、当然のことながら強制退会、残額は一括返済になります。

また、そのような契約者は、場合によっては詐欺罪で逮捕される可能性があります。

嘘をついてまでカード発行するくらいなら審査に柔軟なこのクレジットカードであれば正々堂々と取得できる可能性が高いです。

在籍確認については、こちらのページでかなり詳しく解説しています。

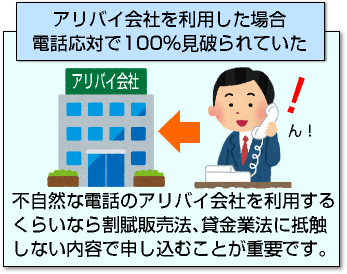

私は現役時代、アリバイ会社を使った申し込み者を100%見抜いていました。

理由は、電話対応がワンパターンだからです。前述の通り、アリバイ会社の電話対応は、「〇〇は外出しています。」というパターンがほとんどです。

これによって、在籍していないことがわかって、即審査落ちとなります。従って、アリバイ会社を利用するくらいなら、以下の方法で申込みするようにしてください。

1について、イオンカードや楽天カード利用者の声を聞くと、在籍確認無しでカード発行がされたという人が多いです。年会費無料でスピード審査を実施しているので、このようなカードを選ぶのは1つの手段です。

2については、以下をご覧下さい。

- 1.アルバイトやパート等の定収はあるものの、個人信用情報機関に延滞等の異動情報(事故情報)がある場合。あるいは、信用情報が綺麗な状態(クレジットヒストリーが無い)ではあるが、40歳を超えている場合(定職に就いていることが前提)。

審査基準が「返済能力」を重視するカード会社を申込むようにしてください。現在「返済能力」のみを重視する会社は、消費者金融系カードローン会社アコムが発行するクレジットカードのみです。

アコムには消費者金融会社としてカードローン審査で培った独自の基準があるからです。

上記の属性に該当する方は、審査通過の可能性が高いです。

- 2.無職で年収が0円の場合。

①希望のショッピング枠を30万円未満とする。また②キャッシングの希望枠を50万円未満とする。

それでは順番に解説したいと思います。①ショッピング枠を30万円未満で申し込むと割賦販売法における、支払可能見込額の適用範囲外となります。

支払可能見込額は以下で計算します。

年収ー生活維持費ー1年間のクレジット会社への支払予定額=支払可能見込額

クレジットカード会社はこの支払可能見込額の90%までしか利用可能枠を付与することができません。

例えば年収200万円で独身、住まいは東京の賃貸、年間お支払予定額が30万円だとします。

(支払可能見込額:200万円ー116万円ー30万円)×0.9=48万円

この方の場合48万円の利用枠までしか、提供できませんが、無職で年収が0円の場合、利用枠自体を算出することができません。

これによって、審査に落ちることとなりますが、前述の通り、ショッピング枠を30万円未満の金額で申し込むと割賦販売法の規制を受けません。

- ②キャッシングの利用限度額を50万円未満かつ他社借入額(銀行カードローンを除く)との合計を100万円以内に抑えることで収入証明書の提出が不要になります(借入件数や融資借り入れ額は信用情報から金融業者に筒抜けなので、正直に申告しましょう)。

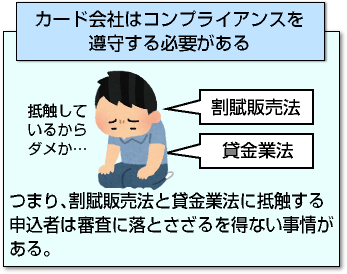

①②を厳守することで、自己申告通りの属性で審査されることになります。なお、カード会社は割賦販売法と貸金業法を遵守する必要あります。

前述の①支払可能見込み額が割賦販売法、②のキャッシング枠が貸金業法、この両法で規制されています。

カード会社側はコンプライアンスの遵守を非常に重視していますので、割賦販売法と貸金業法に抵触するカード申込者は審査に落とす以外の選択肢がない。といった事情があります。

無職で年収が0円の場合、お金=支払能力が無いと判断され審査落ちする可能性が高いです。ネットオークション等を利用して出品や落札経験のある人は、「古物商」や園芸が趣味の人は、「造園業」等の属性を個人事業主として申し込むことが有効です。

個人事業主の場合は、在籍確認=本人確認のため、自宅もしくは携帯電話を登録しておけば問題ないでしょう。アリバイ会社を使うよりも審査通過率はかなり高いはずです。

その際の申告年収ですがカード会社は審査時のスコアリングにおいて、年収120~200万円に満たないと足きり(即審査落ち)としている会社が多いので、注意してください。

ゴールドカード以上の信用力が求められるカードでは難しくても、一般カードであれば、上記のポイントを押さえることで審査通過の可能性が高まるはずです。

嘘の年収で申し込んでも大丈夫??

先ほど虚偽の年収を申告したら審査に落ちる可能性があると解説しましたが、嘘の年収を申告してもばれなければ大丈夫と考えている方もいると思います。

しかし、虚偽の年収の申告は審査の途中でカード会社にばれる可能性が高く、もしばれた場合に審査に落ちることを考えると、虚偽の申告をすることはリスクが大きいです。

では、なぜ嘘の年収を書くとカード会社にばれてしまうのでしょうか。

クレジットカードの審査では、次の条件に当てはまる場合には必ず収入証明書類の提出をしなければならないと法律で定められています。

① キャッシング希望額が50万円を超える場合

② キャッシング希望額と他社からの借入金額の合計額が100万円を超える場合

上記いずれかの条件に該当する場合は、源泉徴収票や給与明細書、確定申告書などの収入証明書類の提出が求められます。

嘘の年収を申告していた場合、収入証明書類を提出が必要になるとすぐに虚偽がばれます。

上記の条件に当てはまらないように申し込みをすれば大丈夫だと思われる方もいると思いますが、年収の虚偽申告が疑われた場合には上記の条件に当てはまらなくても収入証明書類の提出を求められる可能性がゼロとは言えません。

収入証明書類の提出を求められる可能性がある以上、年収の虚偽申告をするリスクは大きいと言えます。

カード会社には大多数の申し込み履歴のデータが存在し、過去の申し込み履歴も確実に残っている。

カード会社には、膨大な数の過去の申し込みデータや顧客データが蓄積されています。

大手カード会社になると、年間何百万件ものクレジットカードの申し込みがあるため、データ量も膨大です。

このような大量の申し込みを処理しているカード会社では、過去の申し込みから推測して不自然な申告をしている申込者を自動的にピックアップすることも可能です。

例えば、アルバイトにしては年収が高い申込者や、若者にしては年収が高い申込者をコンピューターによって自動的に割り出すことなどができます。

このようにカード会社に蓄積されている過去のデータから推測して不自然な申込者は、慎重に審査されることになるため、虚偽の申告がばれる可能性が高くなります。

年収を虚偽申告すると嘘がばれる理由について解説しましたが、嘘の勤務先を申告した場合も嘘がばれてしまうのか解説します。

カード会社は申込者が申告した勤務先が確実に存在しているのか、電話にて在籍を確認してくる。

クレジットカードの審査では申込者が本当に申告した勤務先に所属しているのかどうかを確認するため、カード会社から勤務先に電話をかけることによって在籍確認が行われます。

在籍確認は必ず申込者全員に行われるわけではありません。

在籍確認の可能性を低くする方法などはインターネットにも多くの情報がありますし、実際にそういった手段によって在籍確認の可能性をゼロに近付けることは可能です。

しかし、在籍確認を100%回避する方法はありません。クレジットカードに申し込んだ以上、在籍確認が行われる可能性は少なからずあります。

そのため、嘘の勤務先を申告した場合、カード会社に嘘がばれる可能性をゼロにすることは不可能だということになります。

嘘がばれると審査に落ちる可能性がある・社内ブラックになってそのカード会社の審査に二度と通らなくなる可能性があるといったリスクがあるため、このようなリスクを考慮すると勤務先の虚偽申告はおすすめできません。

収入証明書類を提出することで、年収と勤務先は確実にバレる。

年収の虚偽申告がばれる理由として収入証明書類の提出を挙げましたが、源泉徴収票や給与明細書などの主に利用される収入証明書類には発行元である勤務先名が記載されています。

そのため、収入証明書類を提出すると、年収と勤務先の虚偽申告が同時にばれることになります。

上記で解説した通り、収入証明書類は基本的には一定金額以上のキャッシング枠を希望した場合にのみ徴収されますが、その他の場合でも提出を求められる可能性はゼロではありません。

収入証明書類を提出しなければならない可能性がある以上、勤務先の虚偽申告はカード会社側にばれる可能性があります。

信用情報機関の中の登録項目の一つに「勤務先」が存在する。

勤務先は信用情報機関の登録項目として指定されています。

つまり、クレジットカードを作ると、申し込みの際に申告した勤務先名が信用情報機関に登録され、申し込んだカード会社以外のカード会社や消費者金融などの金融機関がその情報を参照できる状態になるということです。

クレジットカードの審査では必ず信用情報機関の情報を参照しなければならないと法律で定められているため、審査担当者は信用情報機関に登録されている申込者の過去の勤務先情報を参照することになります。

その際に登録されている勤務先と申し込み時に申告した勤務先が異なる場合は転職したとみなされることになりますが、例えば3カ月前にAという会社に勤めていたという情報が信用情報機関に登録されているにもかかわらず、申し込みの際に申告した勤務先がBで、さらに勤続年数1年としていた場合は矛盾が生じるため虚偽申告がばれます。

このように、信用情報機関の登録項目である勤務先情報について虚偽の申告をすることはカード会社にばれるリスクが高いと言えます。

クレジットカードの申し込みの際に虚偽の申告が発覚すると、審査の際に様々なデメリットがあります。ここからは、嘘の申告をすることによるクレジットカード審査上のデメリットをまとめていきます。

申込者の内容を正確に判断する為に、審査時間が長くかかる場合も。

カード会社はクレジットカードの審査の際に申込者の正しい情報から審査通過可否を判断する必要があるため、もし誤った情報がある場合は正しい情報を確認してから審査を進めることになります。

それは虚偽申告が発覚した場合も同じです。カード会社では、虚偽の申告が発覚した項目について正しい情報を確認する必要があります。

正しい情報を確認する方法は、主に申込者への電話または書面による連絡です。

このときに、申込者が電話になかなか出られない場合や書面の返信に時間がかかった場合は、その分審査に時間がかかることになります。

審査を短期間で終わらせて早くクレジットカードを手に入れたいという方は、虚偽の申告をすることで審査に時間がかかる可能性が高くなるため、正直な内容を申告するようにしましょう。

虚偽の申告は落ちる可能性を上げる行為といえる。

クレジットカードの申し込みで虚偽の申告をする方は、審査に落ちる可能性を下げる目的があるのだと思いますが、虚偽申告をすることで反対に審査に落ちる可能性が高くなるケースもあります。

例えば、虚偽申告をすることでカード会社が正しい情報を確認する必要が出てくるため審査に時間がかかることは上述しましたが、このときにカード会社からの電話や書面を無視し続けると、最終的には審査に落ちてしまうことになります。

そのため、クレジットカード審査を受けている期間は知らない電話番号からの着信をとるようにする・家に届く郵便物に気付くようにしておくなどの配慮が必要です。

また、カード会社が虚偽申告を悪質だと判断した場合、不審な申し込みとみなされて審査に落とされる可能性があります。

審査に落ちる可能性を下げるためにもクレジットカードの申し込みの際は正直な内容を申告するのが無難です。

審査落ちになると同時に、カード会社の要注意人物としてブラックリスト入りすることに…。

虚偽申告をすると上記の通り審査に落ちる可能性があるのはもちろんですが、最悪の場合は、カード会社の社内データベースに不審人物として記録されることで社内ブラックになり、そのカード会社の審査に半永久的に通ることができなくなってしまいます。

ただの審査落ちの場合はしばらく期間をあけてから再度申し込みをすると審査に通る可能性がありますが、社内ブラックの場合はどれだけ期間をあけても審査に通ることができません。

どうしても作りたいカードだから審査に通りたいと虚偽の内容で申し込みをする方もいますが、どうしても作りたいカードだからこそ万が一社内ブラックになってしまった場合に一生審査に通ることができなくなるリスクを負うような行為はやめておくことをおすすめします。

スコアリング審査により、年収が少ない、勤務先の知名度がないなどで審査落ちになることはありません。

クレジットカードの審査では、様々な審査項目から総合的に審査通過可否が判断されます。

そのため、年収が低いから・勤務先が小さいからなど、ある一つの項目のスコアリング点数が低いからといって審査に落ちるわけではありません。

年収が低いために年収の項目でスコアリング点数が低くなってしまっても、それ以外の項目で点数を稼ぐことができれば審査に通ることができます。

年収が低いからといってクレジットカードの審査に通らないと決めつけて虚偽の申し込みをしようとする方もいますが、年収が高いからといって審査に通るわけではありません。

年収について虚偽申告をすることで、年収の項目で多少スコアリング点数が良くなるというメリットはありますが、上記で解説したデメリットがあることを考えると、虚偽申告はおすすめできません。

それよりも、属性が良くなくても審査に通りやすいカードに申し込む・キャッシング枠を付けずに申し込むなど、虚偽申告をせずにクレジットカード審査に通りやすくなる工夫をすることで、審査通過の可能性を高くすることをおすすめします。

更新履歴