「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

そこで、クレヒスの無いスーパーホワイトの人がカードを取得するための方法を徹底解説します。「今まで現金主義だった人」も「喪明けの人」も、スーパーホワイトに該当する方は必見です。

一般社団法人クレジットカードアドバイザー協会なんば校講師

ダイナース、アメックス、VISAなどプラチナカードを複数枚保有。ANAの飛行機ダイヤモンド会員で、年間獲得マイル数は50万マイル越える。

「スーパーホワイトなのですが、クレジットカードを作ることができますか?」こういったご相談をよくいただきます。

そこで、今日は、カード審査におけるスーパーホワイトの位置づけと脱出方法について解説します。

スーパーホワイト=個人信用情報機関にクレジットカードを利用したという記録がない真っ白な状態。

スーパーホワイトとは、CICなどの個人信用情報機関にクレジット情報がなく「真っ白」であることから、ホワイトあるいはスーパーホワイトと呼ばれています。

厳密には、スーパーホワイトとは、いわゆる現金主義の方で過去にローンなどの利用歴が全くない人のことを指します。

一方ホワイトは、金融事故を起こし自己破産などの債務整理を行い信用情報機関に異動情報(事故情報)として記録。

終了状況として法定免責として5年間記録され、その後情報が消えた人のことを指します。カードマニアなどは漂白ホワイトとも呼んでいるようです。

カード会社にとって、どちらを自社の顧客としたいか?と言われると圧倒的に前者になるわけですが、「スーパーホワイト」「ホワイト」ともに信用情報に利用履歴を示すクレジットヒストリーが無く見た目は一緒です。

つまり区別が不可能な状態です。

そこで、金融機関側としては、「普通の人であれば、当然のように出てくるクレジットヒストリーが無い申込者に対しては、元ブラックなのではないか?と警戒され審査落ちとなる可能性があります。

30代以上でクレヒスが無い場合、審査に落ちる可能性が高い…。

特に30代以上の方でクレジットヒストリー(クレヒスとも呼びます)が無い方は要注意です。

いくら現金主義だったとしても、現在は機械審査が主流ですので、申込後、即信用情報機関へ照会を行いクレジットヒストリーが無ければ瞬殺となる可能性が大です。

たとえ、属性がカード会社の審査基準を満たしていても、落ちる場合もありますので注意が必要です。

特に現金主義だった方から見れば理不尽だと思われるかも知れませんが、カード会社を含む金融機関は「性悪説」に立っているため、「30代以上のいい大人が住宅ローンやカードローンを利用したことが無いのには裏があるのではないか?」と考えます。

クレヒスが無い状態で自動審査はかなり不利。そうなる前に時間をかけてのクレヒス修行をお勧めする。

そこで、自動審査の段階でクレジットヒストリーが無い人は、本人の事情など一切関係なく即審査落ちとなるケースがあります。

そうならないためにも事前にクレジットヒストリーを作っておくことが重要です。

なお、自分がスーパーホワイトかどうか?を確認する手段としては、個人信用情報を開示して確認するわけですが、開示の際に過去の電話番号を書かないと正確な情報が出てこない場合があります。

その開示の結果、自分はホワイトであると勘違いして、一気に多重申込みして、砕け散っている人がいます。そんな方は、こちらのページが参考になります。

それでは、クレジットヒストリーの作り方について解説します。我々にとって最も身近な存在である携帯電話機本体の分割購入(割賦購入)でクレヒスを作る方法があります。

携帯電話を分割購入し、約定日にしっかりと支払いを行うことで、信用情報に支払い履歴が記録されます。これがクレジットヒストリーとなります。

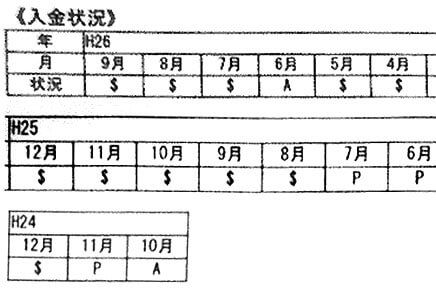

ちなみに、以下は私がNTTドコモのスマートフォンを分割購入(割賦購入)した際の開示情報です。

入金状況をご覧いただきますと「$」マークが並んでいるかと思います。以下は、NTTドコモとなりますがソフトバンク、AU、どのキャリアでも約定通り返済していれば、「$」マークが付くことになります。

▲クリックすると拡大します。

キャンペーンなどでNTTドコモの製品を2年使用すると実質タダになる機種があります。このようなケースでもクレヒスが付くのでしょうか?以前こんなご質問をいただきました。

実質無料でもCICには、支払い遅れ、未入金の証である$マークが…

実質タダでもCIC上では「$」マークが付きます。この場合、通話料の支払いが遅れると未入金を示す「A」マークが付けられますので注意が必要です。

こういう解説をしますと通話料の支払いが遅れて「A」マークがつくなんて初めて聞いた。という人もいらっしゃるかと思います。

これは通話料だけだと思っていたら割賦代金も一緒に未入金になっていることを意味してしまうので、「実質0円」という本当の意味を理解しなくて端末代金を支払っていることに気付いていない方も多いと思います。

本来であれば通話料+割賦代金の支払いなのを通話料のみと勘違いされているようです。ここで、携帯分割購入に関する注意点をまとめたいと思います。

- 実質0円…分割払いで端末代金+通話料を一緒に支払う方式です。通常キャリアからは、月々割りなどという名称で補填され、端末代金が相殺で実質0円となります。

- 一括0円…端末代金は加算されず、基本料金+通話料+オプション代金を支払います

実質0円を選択し、毎月の支払いが遅れると、分割で支払っている端末代金の支払いが遅れるため、信用情報には未入金を示す「A」マークが付きます。

「A」マークはクレジットヒストリーには、悪い影響を及ぼすのは言うまでもありません。

さて、携帯電話の分割購入によるクレヒスを作った後は、以下の流れでカードを取得します。

- 1.携帯電話機本体を分割購入(割賦契約)する

↓

2.約定日通りに必ず返済し半年程度のクレヒスを作る

↓

3.CICを開示して半年分のクレヒスを示す「$」マークが付いていることを確認する。

↓

4.最初のクレカとして、ACマスターカードを取得して半年程度のクレヒスを作る。

↓

5.可能であれば、こちらのページで紹介している2等級カード(VISAはこちら、Masterはこちら)を取得して、さらに半年程度のクレヒスを作る。

↓

6.本命カードを申し込む

信用情報を育てるには、それなりに時間がかかります。なお、ここで言う本命カードは、銀行系や独立系を想定しています。一般カードでしたら、5を飛ばしても問題ないでしょう。

ホワイト=自己破産・債務整理を行った後、再度カード申込をする為に信用情報を漂白、つまりリセットをした人。

前述の通り、ホワイトは自己破産などの債務整理を行った人が再度クレジットカードを取得するために信用情報をリセット(漂白)した人のことを指すわけです。

リセット(漂白)を行いクレヒスを育てることで、本命のクレジットカードを作ったり、あるいは将来住宅ローンを組むことも可能になります。

しかし、中には度重なる督促にも全く気付かない(あるいは応じない)人もおり強制解約になった人もいると思います。

中には、2年経過しても督促が来ず数万円だから、そのまま放置していたケースもありました。

そんな人から良く質問をいただくのが、住宅ローンを利用したいので、最短で信用情報を回復したいのですが、どうすれば良いでしょうか?というご相談をいただくことがあります。

延滞を放置=信用情報には異動情報として記録される。

まず、延滞を放置していると信用情報には長期に渡る支払いの遅れとして異動と記録された状態がずっと続く可能性があります。

踏み倒している状態では、信用情報を回復することは難しいと考えてください。時効の援用を行うにしろ、相手の出方次第となります。

中には貸倒として処理され損金扱いされている場合もあるかもしれませんが、貸倒処理するか?否か?はカード会社次第です。

信用情報を開示してみて31番の終了状況に「貸倒」と記述されていれば、保有期限が経過後、踏み倒しの記録は消えます。

31番の終了状況が空白でしたら、延滞が継続中となります。延滞分を完済して31番を完了と記録してもらうか?法定免責(支払の免除が法的に認められものとして破産)にするか?

いづれにしろ、信用情報を開示して現状を理解されることをお勧めします。信用情報の見方は、こちらのページで詳しく解説しています。

破産免責を受けたが、5年経過後も信用情報に履歴が残っていると相談が…

過去に私にご相談いただいた方で、破産免責を受けたにも関わらず5年以上経過した現在も履歴が消去されません。どうすれば良いでしょうか?以前このような相談を受けました。

状況が状況だけに、JICC、CIC、KSCの信用情報を開示して拝見させていただけますか?と連絡したところ「ぜひお願いします。」とのことでしたので、お会いして相談に応じることにしました。

まず、JICCに関してですが、6年前の破産申立だけが記載されており、免責が記載されていませんでした。

このままでは、永久に消えることがありません。と伝え、まず債権者のJCB側に破産免責を行った事実を証明するための通知書を送っていただいたところ、JCBの債務は解消となりました。

ホワイトに移行されるまで5年も待つ必要あるとわかり、JICCにてJCBに調査を依頼した。

しかし、このままでは、ホワイトになるまで更に5年かかることから、東京神田にあるJICCへ赴き調査を依頼。

JICCよりJCBへ連絡した結果、全て削除いただきました。事実を確かめるべく再開示を依頼したところ、ホワイトの状態となりました。

次はCICです。記載内容はJICC同様、JCBとシティバンクの契約情報があり破産申立情報のみの記載で、残債と元本利息の金額が記載されていました。

こちらもJICC同様に両社へ連絡したところ、「破産申立に関しては裁判所から通知がありましたが、免責確定の連絡が無いため、そのままの状態です。」との回答でした。

免責を証明する書類を送ったところ、契約情報が全て無くなりホワイト状態となりました。

最後にKSCです。KSCは契約情報の記載は何も無く、破産手続開始と官報掲載日が記録されていました。KSCのみ10年記録されるため、あと4年は喪に服すことになります。

さて、この方はその後、前述1~5の流れを経てお目当てに本命カードを無事取得することができました。

自己破産などの債務整理をされた方は、免責確定日と報告日が同一になっているか?しっかりと確認されることをお勧めします。

実際にあった事例なのですが、平成22年3月に免責が確定した方からご相談をいただき免責が確定してから5年経過しましたので、JICCとCICを開示したところ、JICCはホワイトとなっていましたが、CICのみ保有期間が2年(平成29年11月)残っていました。

CICへ確認したところ、報告日から5年が保有期間とのことでした。

「どうしたらいいでしょうか?」と私の元へ相談に来られたので、

- 「報告日は本来関係なく、CICは報告があった日付を記録しているだけであって、本来登録されるべき日付は免責確定月の平成22年3月であるべきです。

これは、ずらし登録と私は呼んでいまして、旧債権者の事務処理上のミスですから、契約情報が記録されている旧債権者へ連絡して、免責確定日からの起算になっていないことを伝え、免責確定書送付して、訂正してもらってください。」

とアドバイスしたところ、訂正されました。その後、改めてCICを開示いただいたところ、ホワイト状態となりました。

さて、CICとJICCは5年で情報が消えるわけですが、KSCのみは10年破産の情報が記録されます。もし、アメリカンエキスプレスカードを本命カードとしている方は、注意が必要です。

アメックスは与信の際にKSCを照会しますので、申し込みの際には、破産の記録が消えていることを確認してから申し込みされることをお勧めします。

なお、アメックスやダイナースなどの外資系クレジットカードに関する難易度は、こちらのページで解説しています。

それでは、自己破産を行い裁判所から免責が出ているにも関わらず、なぜ信用情報では「法定免責」「完了」とされずに、残債額が登録されたままのネガティブ状態が続くのでしょうか?

理由としては、以下が考えられます。

- 免責確定後、裁判所から債権者宛に免責決定書が送付されますが、一部の裁判所では、免責決定書を送付しない場合もありますので、免責の事実を知らない債権者が正しい情報を更新できていない。

- 破産免責の案件は、債権額が大きいため弁護士が行いますが、免責確定後、本人に代わって各債権者宛に免責決定書を送付していないため、1.と同様に正しい情報が更新できていない。

- 免責確定後、裁判所から債権者宛に免責決定書が送付されますが、送付漏れがあった。また、弁護士からも送付漏れがあった。

- 免責決定書を受け取った債権者が社内システムの入力ミスを起こしていた。

- 裁判所あるいは弁護士から免責決定書を受け取ったものの、意図的に契約終了扱いとせず、そのまま放置している。

大きく分けるとこれらの理由が考えられますので、裁判所や弁護士任せにせず、必ず自分の目で信用情報を確認することが重要です。

信用情報の見方は、こちらのページで詳しく解説しています。

更新履歴