「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

初めまして。私は年収300万円のサラリーマンです。現在消費者金融からの借り入れが3件あり、合計で110万円です。

それ以外に銀行からの借り入れが30万円、クレジットカードのキャッシング利用が30万円あります。

多重債務の場合、どこからも借りられない?

いわゆる多重債務と呼ばれる状態だと思うのですが、これだけ借り入れがあるとどこのクレジットカードも作ることはできないのでしょうか?

なお、全ての上記3件全ての消費者金融に対して支払いの延滞があります。

サイトの主旨と異なるかもしれませんが、できれば自己破産や任意整理をしたくないので、効率よく返済する方法についてもご存知であれば教えていただけると幸いです。よろしくお願いいたします。

多重債務だと借入の可能性は低いといえる…。

ご相談者様は多重債務の状態ということですが、借り入れが多い場合はクレジットカードの審査に通る可能性は低いです。

どれくらい借り入れがあると審査に落ちるという明確な基準はありませんが、一般的には年収の3分の1以上の借り入れがある場合は審査に落ちる可能性が高いです。

また、借入件数も3件以上あるとカード会社によっては審査に落ちる可能性が高くなります。

ご相談者様は借り入れ金額が年収の3分の1を超えており、借入件数も少なくとも4件以上はあるようなので、今のままでクレジットカードの審査に通ることは難しいと思われます。

万が一審査に通ったとしても、いまの返済状況のままではクレジットカードの利用代金を支払うことが難しいのではないでしょうか。

少なくとも年収の3分の1未満まで借り入れを減らしてから申し込むことをおすすめします。

信用情報機関に延滞の情報が登録されている…。

ご相談者様は消費者金融に対して返済を延滞したことがあるとのことですが、消費者金融のキャッシングやクレジットカードの支払いなどを延滞すると、信用情報機関に延滞情報が登録されてしまいます。

延滞情報が登録されている場合は、新たにクレジットカードやローンの契約を結ぶことが難しくなります。

延滞情報は、延滞解消から5年間信用情報機関に残るため、この期間はクレジットカードやローンの審査には基本的に通りません。

ご相談者様がいつ延滞されたのかわかりませんが、もし延滞解消から5年が経過していないのであれば、いまクレジットカードに申し込んでも即審査落ちになる可能性が高いです。

先にも述べた通り、ご相談者様のいまの借入状況では、クレジットカードを作ったとしてもその利用代金を返済するのは厳しいのではないでしょうか。

そのような厳しい状態でクレジットカードを無理に作っても延滞してしまう可能性が高く、もし延滞してしまったら信用情報がさらに悪化してしまいます。

まずはクレジットカードを作ることではなく、新しくクレジットカードやローンの契約をせずに借金を減らすことを考えましょう。

借入の返済ができそうもない時は、日本貸金業協会の貸金業相談・紛争解決センターに無料で相談することもできる。

どうしても借り入れの返済ができそうにないという場合は、日本貸金業協会に設置されている貸金業相談・紛争解決センターに無料で相談することができます。

ここでは、返済計画の作成を手伝ってもらうことや、返済に関する助言を受けることができます。

また、必要な倍は他の団体を紹介してもらうといった支援を受けることもできます。

支払いができそうにないという場合は、新しく借り入れをして状況を悪化させるのではなく、早めにこのような機関に相談することをおすすめします。

はじめまして。サイト内の質問などは一通り読ませていただきましたが私のような例がなく、どうしてもお聞きしたいことがありましたので質問させていただきます。

まずは現在の私の状況をご説明します。

現在は無職で離婚調停中。これでお金は借りられる?

私は今年36歳になりました。昨年5年間勤めた会社を辞め、現在は無職です。仕事を辞めたと同時に実家へ戻ってきました。

既婚ですが、現在は妻と別居し、離婚調停中です。約11年前からアコム等の消費者金融7社(合計350万円ほど)借り入れを支払っていない状態です。これまでクレジットカードを持ったことはありません。

ご質問したいことは次の3点です。

- ①現在は仕事をしていない状態ですが、去年の源泉徴収(686万円)は持っているので前職で審査はできないのでしょうか?虚偽の申請になるのでしょうか?

- ②消費者金融の件は最後に返済してから10年以上経過しているのですが、「ブラック」になるのでしょうか?

「借金を踏みたおしても10年経つとブラックではなくなる」と聞いたことがあります。- ③申し込みのタイミングについてですが、去年の源泉徴収があり「一応既婚」でもある今のタイミングが良いのか、離婚が決まって次に転職してからの方が良いのか迷っています。

- ④このような状況ですが、審査に通る可能性のあるクレジットカードはありますか?

クレジットカードが今すぐ必要というわけではないのですが、今が作れるタイミングなのであれば作っておいてクレヒスを溜めたいと考えています。

ご回答いただければ幸いです。よろしくお願いいたします。

既に退職をした会社を勤務先として申告することは、虚偽申し込みに当たります。

嘘をついてもばれなければいいのではないかと思われるかもしれませんが、クレジットカードの審査では申告した勤務先に申込者が在籍していることを確認するために勤務先に電話をかけて在籍確認を行う場合があります。

このときに退職済みであることは必ずばれてしまうため、前職の勤務先を申告することはやめておきましょう。

信用情報機関に「異動」という延滞情報が今後記録され続ける。

ご相談者様は消費者金融に対して支払っていないままの借り入れがあるということですが、このような状態の場合、消費者金融では「延滞」が解消されていないままであるという扱いになっています。

そのため、信用情報機関にも延滞情報である「異動」という情報が登録され続けることになります。

異動情報が登録されているいわゆるブラックという状態の場合はクレジットカードやローンの審査に通ることは難しくなります。

ご相談者様が借金を踏み倒し続けている限り、異動情報は残り続け、ブラックの状態が継続するということになります。

ご相談者様が今後クレジットカードやローンの契約をするためには、異動情報を消して信用情報をきれいにする必要があります。

異動情報を消すためには、借り入れ額を全額返済するか債務整理を行う。

異動情報を消すためには、延滞を解消する、つまり支払っていない借り入れを全て返済するか、債務整理をして借金の整理をするしかありません。

借り入れを全て返済するのが難しいのであれば、任意整理や自己破産などの債務整理の手続きをすることをおすすめします。

債務整理をすると債務整理情報が信用情報機関に登録されて、最長10年間保存されることになります。

しかし、延滞を解消せずに半永久的にブラックでいるよりも、債務整理をして10年の期限付きでブラックになる方がその後のことを考えると有利です。

もし今後クレジットカードやローンの契約をしたいのであれば、まずは信用情報をきれいにすることを考えましょう。

ご相談者様は現在無職とのことですが、クレジットカードを作るためには、主婦や学生を除くと、安定した収入が必ず必要です。

そのため、アルバイトでも派遣でもいいので、とにかく収入を得られる立場になってからでないとクレジットカードを作ることは難しいでしょう。

上で説明した通り、まずは信用情報をきれいにすることが一番ですが、その間に安定した収入を得られるように職探しも並行して進めておくことをおすすめします。

申込書にて住所を書く場合、どうすればよい?

初めましてご連絡いたします。私は現在海外に住んでいて、日本には家も住民票もありません。

しかし日本のクレジットカードを作りたいと考えています。

申込書には、勤務先の所在地として現在勤めている会社の本社所在地A(中部地方)を申告し、住所として親族が住んでいるB(九州)を申告しようと考えています。

そこで質問ですが、勤務先と住所が離れすぎていると問題があるのでしょうか。会社の近くに住所を変えた方がいいでしょうか。また、住民票がないままでも審査には通りますでしょうか。

よろしくお願いいたします。

免許証、パスポートなどの本人確認書類が必要となる。

ご相談者様は日本に住民票がないということですが、本人確認書類として提出できる免許証やパスポートなどの書類はお持ちでしょうか。

クレジットカードの審査では、基本的には本人確認書類が必要になります。

カード会社では、申し込みの際に申告した氏名・住所・生年月日情報が、本人確認書類に記載されているものと同じであることが確認できなければクレジットカードを発行することができません。

そのため、ご相談者様は親族のいらっしゃるBという住所で申し込むのであれば、Bの住所が記載されている本人確認書類が必要になります。

カード会社によるが、支払い口座をネットで指定することで本人確認書類がいらない場合も…。

カード会社によっては、カード利用代金の支払口座をインターネット上で指定する場合は、本人確認書類が不要になることがあります。

そのため、このようなサービスを実施しているカード会社を選べば本人確認書類が手元にない場合でもクレジットカードを作ることが可能です。

なお、インターネット上で設定できる金融機関はカード会社が指定しているものに限られる点と、未成年や学生はこのサービスを利用できないことが多い点に注意が必要です。

ご相談者様は勤務先と住所の場所が離れていることを気にされているようですが、勤務先の所在地と住所の整合性は基本的にはとりません。

インターネットなどを利用して自宅で勤務している場合は勤務先と住所が離れていても不思議ではありませんし、支店勤務の人が本社所在地を申告する可能性も考えられます。

そのため、勤務先と住所が離れていても特に問題はありませんが、勤務先以外に虚偽申告が見られる場合など、不審な申し込みの場合はマイナス要素として働く可能性もあります。

大学生の間に延滞をし、異動情報が掲載された…。

初めまして。いつも記事を参考にさせていただいています。私は現在大学の3回生です。

恥ずかしながら、大学生のうちに延滞をして異動がついてしまいました。

クレジットカードを2枚持っていましたが、2枚とも延滞してしまい、カードの更新月がきたときに更新することができませんでした。

先日信用情報を確認しようとCICに足を運びましたところ、どちらのカードも「異動」となっており、1年後まで情報が保有されるようです。

現在クレジットカードは1枚もなく、Amazonなどのショッピングサイトで支払いをしたいのにできずに困っています。

また、今後卒業旅行などで海外に行く機会が多くなりそうなので、JALカードやANAカードを作りたいとも考えています。

このような状況ではクレジットカードの発行は難しいでしょうか?自業自得だとは思いますが、何か方法があれば教えていただければ幸いです。よろしくお願いいたします。

ブラックの場合、カードやローンの審査は通過できない…。

ご相談者様はクレジットカードの支払いを延滞して信用情報機関に異動情報が登録されてしまったということですね。

このようなブラックの状態の場合は、基本的にはクレジットカードやローンの審査に通ることはできません。

一度ブラックになってしまうと延滞解消から5年間は信用情報機関から金融事故情報が削除されません。

このような状態にならないためにも、クレジットカードやローンの支払いは延滞しないように細心の注意を払う必要があります。

ご相談者様は1年後に喪が明けるということですね。現在大学の3年生ということなので、1年後は4年生でぎりぎり学生という立場だと思います。

「学生」はクレジットカードの審査で最も審査に通りやすい立場です。

そのため、喪が明けたらすぐに学生としてクレジットカードに申し込むことをおすすめします。

航空系のカードは審査の難易度が高い物が多い。

特にご相談者様が作りたいという航空系カードは審査難易度が比較的高いものが多いので、学生の間に作っておくといいでしょう。

学生の場合は社会人のような厳しい審査が行われず、信用情報にさえ問題がなければほとんど審査に落ちることはありません。

学生のうちに作りたいクレジットカードに申し込んでおきましょう。

ご相談者様はネットショッピングサイトをよく利用されるということですが、喪が明けるまではクレジットカードではなくデビットカードやプリペイドカードで決済することをおすすめします。

デビットカードやプリペイドカードを利用してネットショッピングが可能。

ご存知ない方が多いのですが、クレジットカードだけでなく、デビットカードやプリペイドカードもネットショッピングで利用することができます。

さらにポイントが貯まるデビットカードやプリペイドカードも多く発行されており、クレジットカードの使用感とほとんど変わらずに利用することができます。

デビットカードやプリペイドカードにはクレヒスがつかないというデメリットがありますが、審査なしで作ることができるため、ブラックの方でも利用することができます。

また、デビットカードであれば銀行口座の残高分、プリペイドカードであれば事前の支払い分までしか利用できないため、カードを使いすぎる心配もありません。

クレジットカードを作ることができるようになるまでは、このようなデビットカードやプリペイドカードを活用してみましょう。

初めてご連絡いたします。

5年前に勤務先の経営コンサルタント会社の給与不払いのために、クレジットカード会社や消費者金融のキャッシングを多用することとなり、任意整理を行いました。

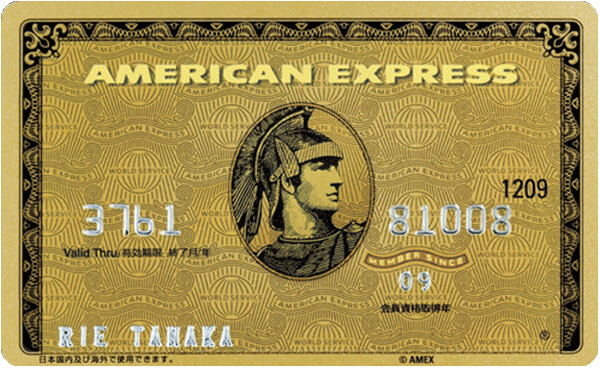

昨年アメックスのゴールドカードを作成できた。

その後、繰上げ返済を行いまして債務は完済しました。3年前より公務員(任期付)となりまして、昨年やっとアメックスのゴールドカードが持てるようになったという状況です。

アメックス1枚だけでは心もとないので、次をと考えておりますが、まずはこの1枚でクレヒスを作り、今年中にMastercardおよびVISAのブランドのクレジットカードを作りたいと考えております。

ただ、アメックスはJCBと提携しているので、次はJCBで作成した方が審査に通りやすいのでしょうか。ご助言のほどよろしくお願いいたします。

ご相談者様はMastercardやVISAよりもすでに利用しているアメックスと提携しているJCBの国際ブランドが付いたクレジットカードを選ぶ審査に通りやすいのではないかと悩んでいらっしゃるということですね。

同じようなご相談を受けることがたまにあるのですが、これは「国際ブランド」と「発行会社」の違いがわかれば解決します。

国際ブランドとは、カードの券面にあるアメックス、Mastercard、VISAなどのこと。

国際ブランドとは、MastercardやVISA・JCB・アメックスといったカードの表面に表示されているブランドのことで、そのカードが利用する決済の仕組みのようなものです。

一方クレジットカードの発行会社は国際ブランドとは異なり、そのカードを発行している会社で、や三菱UFJニコス、楽天カードなどがこれに当たります。日本では唯一JCBカードだけがカード発行会社でありながら国際ブランドも持っています。

カード発行会社の情報はクレジットカードの裏面に記載されています。例えば三井住友カードの場合、カード発行会社はで、国際ブランドはVISAです。

これは、という会社がVISAという国際ブランドを借りてきて自社が発行しているクレジットカードに搭載しているということです。

この場合、カードの表面にはVISAのロゴが入っており、裏面にはの社名や連絡先などが記載されています。

このように、国際ブランドとカード発行会社は混同しがちですが、全く異なるものだということを理解しておきましょう。

審査を実施しているのは国際ブランドではなく、カードの発行会社である。

国際ブランドとカードの発行会社の違いについてご説明しましたが、私たちが実際にクレジットカードに作る際には、カード発行会社に対して申し込みをします。

申し込みを受けたカード発行会社は、審査をしてカードの発行可否を判断します。

つまり、実際にクレジットカードの審査をしているのは国際ブランドのVISAやMastercardではなく、や楽天カードのようなカード発行会社です。

カード発行会社は申込者の支払い能力を調査してカードの発行可否を判断し、カードを発行してもよいと判断した申込者に対して、国際ブランドを搭載した自社のクレジットカードを発行するのです。

クレジットカードによっては、申し込むカードに搭載する国際ブランドを複数から選べる場合があります。

例えば、楽天カードの国際ブランドは、VISA・Mastercard・JCBの3種類から選ぶことができます。

この場合、どの国際ブランドを選択しても、審査をするのは楽天カードです。そのため、どの国際ブランドを選んでも審査の通りやすさは変わりません。

ご相談者様は国際ブランドによる審査の通りやすさを知りたいとのことでしたが、審査の通りやすさはどの国際ブランドを選ぶのかではなく、どのカード会社を選ぶのかによって決まります。

このように考えると、アメックスを使っているからといってJCBブランドのクレジットカードに通りやすくなるわけではないことがご理解いただけると思います。

更新履歴