「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

私は今、エーシーマスターカードに申し込みを考えているのですが、別のクレジットカードで不渡りを起こしてしまいました。

クレジットカードには審査難易度があり、消費者金融系は審査が甘く、不渡りを起こしていても審査通過可能と聞いています。私のような状況でもACマスターカードの審査を通過できるでしょうか?

ACマスターカードでトラブルをおこした….

ご質問者様は、ACマスターカードが支払いトラブルを起こしていても審査通過できるほど甘いと聞いて、不渡りをしていても申し込みを検討しているということですね。

まず、補足させていただきますとクレジットカードでは基本的に不渡りという言葉は使いません。不渡りとは手形などの商取引で使う言葉です。

恐らく、ご質問者様は「クレジットカードの利用代金を約定日に支払いできず遅延している状態」ということを前提にお答えしたいと思います。

結論を言えば、遅延している状態ではACマスターカードの審査を通過するのは難しいです。これは、他のクレジットカードの審査でも同様のことが言えます。

クレジットカード会社は、

「この人は本当に信用できるのか?」

「きちんと利用代金を支払ってくれるのか」

要するに、申し込み者が信用できるか?を審査で見定めます。その判断材料となるのが、クレジットカードや各種ローンの利用履歴が記録される「信用情報」というものです。信用情報は個人信用情報機関というところで管理されています。

カード会社等はこの機関に加盟することで、そこに登録されている個人の信用情報を見ることができます。

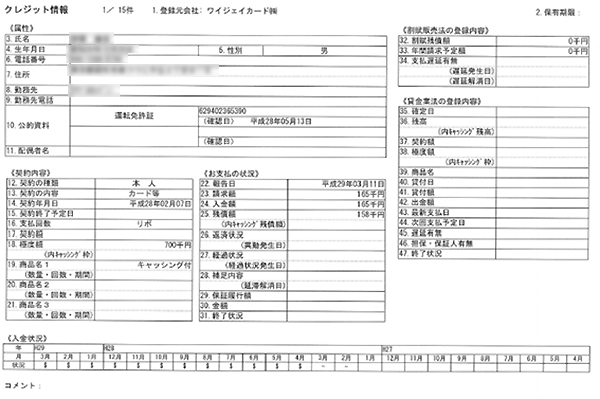

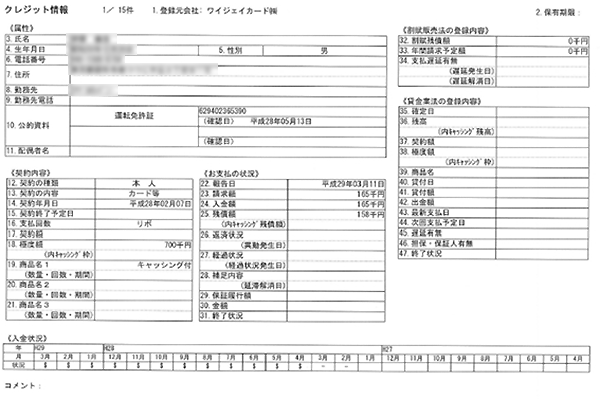

信用情報は下記のように記録されています。

※当サイトの管理人の信用情報です。

カード会社が主にチェックするのは「入金状況」と「お支払いの状況」の項目です。

まず「入金状況」ですが、こちらは過去2年分のカード利用代金の入金状況が記録されます。この項目には、以下の入金状況を示すマークが使用されます。

- $・・・正常に入金できた

- A・・・お客の事情により入金されなかった

- P・・・一部しか入金ができていなかった

- R・・・お客以外から入金があった

- B・・・お客の事情とは無関係で入金なし

- C・・・入金されていないが、その原因が不明

- ―・・・請求もなく入金もなし

カード会社から信用されるためには「$」マークが並ぶのが理想です。

信用情報はご自分で開示請求できますので、ご質問者様も一度開示請求して自分の信用情報を確かめて見るといいでしょう。

そして、この入金状況の項目に「A」「P」マークなど正常に入金できていないことを意味するマークがあれば、ACマスターカードの審査には通らないと思ったほうがいいでしょう。

ご質問者様は、カードの利用代金を遅延してしまっているとのことですから、恐らく「A」マークが記録されているはずです。

ただし、入金状況は過去2年分しか記録されませんので、2年後には「A」マークは押し出されることになります。

そうなれば、ACマスターカードの審査通過も可能な状態になります。もっとも、また遅延すれば「A」マークが付いてしまいますので、「$」マークが並ぶように頑張ってください。

信用情報の開示方法については、個人信用情報機関についてで詳細にまとめています。

さて、カードの利用代金を遅延すると入金状況には「A」マークが記録され、残っている間はACマスターカードの審査に通るのは難しいと説明しました。

そして、2年経過すれば押し出されるので審査通過の可能性も出てくるとも説明しました。

しかし、長期に渡り支払いせず滞納が61日以上または3ヶ月以上続いた場合は、5年間はクレジットカード審査に通らないと思ったほうがいいでしょう。

長期延滞した場合、「26.返済状況」の項目に「異動」と記録されます。これは世間で言うブラックリスト入りしたことを意味するもので、大きな支払いトラブルを起こした人に対して付けられるものです。

カード会社もこのような人にカード発行するのはリスクが高いと判断し、即審査落ちにします。

もし、「異動」の記録がある場合はその問題を解消してから5年間は消えません。その間は、どのクレジットカードに申し込んでも審査通過は無理でしょう。

もちろん、ACマスターカードでも審査通過は諦めたほうがいいです。

お恥ずかしながら、私は複数の借金を抱えているいわゆる多重債務者です。社名は伏せますが、消費者金融3社、クレジットカードのキャッシング2社で借り入れがある状態です。借入額は合計で100万円ほどです。

年収は300万円ほどですが、多重債務者でもakomuのACマスターカードの審査は通りますか?

まず、借り入れにはクレジットカード審査に影響するものと影響しないものがあります。

住宅ローンなどはクレカのショッピング枠には影響しない。

住宅ローンや自動車ローンなど有担保の借り入れやクレジットカードのショッピング枠(一括払い)は審査には影響しません。

申し込み時にもこれらの借り入れは申告しませんよね?

詳細が知りたい方は、車のローンや住宅ローンがあると審査に影響しますか?で解説していますので参考にしてください。

一方で無担保の借り入れはクレジットカード審査に大きく影響します。消費者金融・銀行のカードローンやクレジットカードのキャッシングは、申し込み時に申告しなければいけないことからも審査に影響することがわかります。

ご質問者は年収300万円で借入額が合計で100万円程度とのことですが、明らかに借り過ぎです。恐らくACマスタ-カードの審査には通らないでしょう。

クレジットカード審査では、申し込み者の属性を点数付けするスコアリングが行われますが、借入金額が大きいほど点数は低く付けられます。

総合計点が基準点を満たしていなければ審査落ちとなりますが、他社借り入れで大きく足を引っ張ってしまうのでスコアリングの点数は低くなります。

総量規制という法律によって、貸金業者からの借り入れは年収3分の1までと定められています。ご質問者は総量規制ギリギリまで借りている状態ですから、支払能力は低いと判断され審査落ちになる可能性が高いです。

仮に審査通過できたとしてもショッピングの利用枠は10万円以下とかなり低くなるでしょう。

また、他社借入は金額だけでなく件数もマイナス影響となります。借入件数が多いほど、支払能力が低いと見なされます。

一般的に他社借入が3社以上あると審査通過は無理とされています。ご質問者様は5社も借り入れがあることから、やはり審査通過は絶望的と言えるでしょう。

新しくクレジットカードを持つことよりも、まずは借金を減らすことが先決かと思います。

これ以上借金を増やして支払いができなくなれば、最悪の場合、債務整理することになり余計にクレジットカードを作ることが困難となります。

そうならないためにも、おまとめローンなどで借入金額と件数を減らすようにしてください。

多重債務者だけでなく「多重申し込み」でもACマスータカードの審査に落ちやすいので注意が必要です。

多重申し込みとは、短期間にいくつものクレジットカードに申し込むことを言います。クレジットカードに申し込みした記録は個人信用情報機関に6ヶ月間保管されます。

クレジットカード会社は貸し倒れを恐れているので、そのようなリスクが高いと判断した人にはカード発行してくれません。

多重申し込み者の中には、

「今のカードを限度額いっぱいまで利用しているから更にショッピングで利用したい」

「急いで借り入れしたい」

という人も少なからずいます。基本的にお金に困っている人が多重申し込みに陥るケースが多く、リスクが高いと判断され審査落ちになります。

クレジットカードの申し込み履歴は6ヶ月間残りますので、再申し込みまで6ヶ月間あけるのがおすすめです。

ブラックや事故歴のある人がクレカ持てますか?にていろいろなケースについて解説していますので参考にしてみてください。

ACマスターカードにて収入が少ないので代金が支払えない…。

ACマスターカードを利用しているのですが、実はわけあって今月は収入が少なくカードの利用代金が払えそうもありません。

来月中には支払いできると思うのですが、その間アコムはどういった対応をするのでしょうか?

また、今後も支払いできずにいると延滞者にきついペナルティを課すことはあるのでしょうか?カードがすぐに利用停止になってしまうのでしょうか?

アコムは消費者金融なので、自宅までおしかけて取り立てに来るなど勝手に想像してしまいます。法整備によって昔のような怖いイメージはなくなったとは言え、どうしても不安です。教えてください。

今月の支払日に間に合わないのであれば、まずはアコムに電話して支払いの延期ができないか相談してみてください。

その時、いつ頃お金が入るのか理由を伝えて交渉することが大切です。場合によりますが、次の給料日まで待ってもらえることがあります。あらかじめ電話相談して約束日を決めておけば、その日までアコムから連絡はきません。

支払いを延滞したからと言って、すぐにカードの解約になるわけではありません。

クレジットカードによっては即解約の措置をとっていますが、ACマスターカードは支払いを忘れているだけで連絡すれば払ってくれる可能性があると考えているためです。

ただし、契約時に交わした期日までに支払いする、という約束は破られてしまったわけですから罰則があります。

ACマスターカードの利用代金の支払いが遅れた場合は、遅延損害金を支払わなくてはいけません。

どんな理由があったとしても、クレジットカードの契約項目には返済期日に関する記載があり、約束を守れなければ債務不履行ということで賠償金を払うことになっています。

遅延損害金は一定ではなく、利用額に応じて支払いが遅れた分の日数に年14.6%をかけて計算されます。

遅延損害金は、請求金元金×遅延損害金年率÷365日×支払期日後経過日数となります。

たとえば、ショッピング30万円分に対し10日延滞していたとしたら、

30万円×14.6%÷365日×10日=1,200円

遅延損害金1,200円をアコムに対して支払わなければいけません。

期日を過ぎても支払いせずにいると、アコムから取り立てを受けることになります。どのような流れで取り立てが行われるのか解説します。

まず期日の翌日以降に督促のメールが届きます。ここですぐに支払いすれば、以降の督促はありません。もし支払いが厳しい場合は、アコムのコールセンターに電話して、約束日を設定してください。

督促メールを無視していると、携帯に連絡がくる。

メールによる督促が来ても支払いしないでいると、今度は携帯電話に連絡が入ります。

このとき、アコムとは名乗らず担当者の個人名を名乗ります。

電話に出たのが本人とわかったらはじめてアコムを名乗ります。万が一、本人以外の人が出た場合は用件は話しません。

督促の電話は、アコムではなくACサービスセンターの番号を使用します。アコムからの電話と周囲にわからないよう配慮してくれます。取り立てだからといって、厳しい口調で攻めるようなことはしませんので安心してください。

電話がかかってくるタイミングは、返済日の1週間前後ぐらいです。

この電話でいつまでに支払いできるか約束日を決めれば、その日までアコムから電話による督促が行われることは基本的にありません。もちろん、約束した日を過ぎても支払いしなければ再度電話はかかってきます。

ちなみに、本人の携帯にかけても連絡がつかない場合は自宅の電話にかけてくることもあります。

電話で督促したにもかかわらず支払いせずにいると、アコムから督促状が送られてきます。

封筒には「ACサービスセンター」と記載されアコムとはわからないようになっています。

督促状が届くタイミングは特に決まっておらず、早ければ最初の取り立ての電話の翌週には届くこともあります。

督促状も無視していると、今度は勤務先へ電話がかかってきます。ここでもアコムであることは本人以外に名乗りません。

長期で滞納するとアコムから訴えられます。どれぐらいの期間、滞納すると訴えられるのかはその時の状況によって違いますが、おおよそ1年~2年以上にわたって延滞すると訴えられる可能性が高いです

アコムが裁判所を通して金銭請求を行ない、裁判所が受理すると延滞者に支払督促の書面が届きます。もし書面を無視した場合は、差し押さえが行われると思ってください。

差し押さえするのは給与のみです。預金や車の差し押さえはしません。また、差し押さえられるのは手取りの4分の1までと決まっています。給料が20万円なら5万円が差し押さえられるということです。

1回2回の支払い遅れだけではブラックリストにはのらない。

1度や2度の支払い遅延であればブラックリストに載ることはほとんどありません。

もし、支払いが間に合わないという場合でも、自分から早めにカード会社に連絡して誠実な対応を取れば、ブラックリストに掲載するようなことはまずしません。

その反面、カード会社に連絡せず督促も無視し続けていると100%ブラックリストいりします。一度でもブラックリスト入りすると、当面の間はクレカやローンを利用することはできなくなります。

未納分を完済してから5年後にブラックリストの情報は消えます。その間は、クレジットカードを作ったりローンを組んだりするのは諦めましょう。

ブラックリストで不安な方は、ブラックがクレカ作れる方法はありますか?を参考にしてみてください。

更新履歴