「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

任意整理等の債務整理を行ったものの…その後ずっとクレジットカードが無いというのは不便ですよね。そんな方のためにこのページを用意しました。現在、債務整理中の方も必読です。

一般社団法人クレジットカードアドバイザー協会なんば校講師

ダイナース、アメックス、VISAなどプラチナカードを複数枚保有。ANAの飛行機ダイヤモンド会員で、年間獲得マイル数は50万マイル越える。

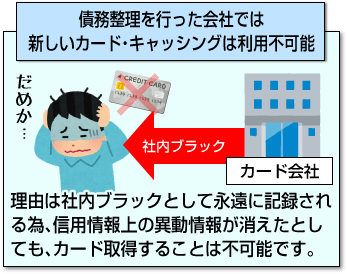

多重債務者が任意整理や特定調停、自己破産などで債務整理を行った場合、債務整理を実施したクレジットカード会社や消費者金融会社では、クレジットカードに新規登録したり、キャッシングをしたりすることは不可能だと考えてください。

多重債務者が任意整理や特定調停、自己破産などで債務整理を行った場合、債務整理を実施したクレジットカード会社や消費者金融会社では、クレジットカードに新規登録したり、キャッシングをしたりすることは不可能だと考えてください。

例えば、

- F社のクレジットカードを持つ人が、債務整理を行った際に申込情報などが個人信用情報機関に異動情報(事故情報)として登録されます。

信用機関での登録期間(任意整理5年、自己破産5~10年)を過ぎて金融事故情報の記録が抹消されたとしてもF社からは100%発行手続きをされることはありません。

(自己破産者の場合は、官報情報の破産者名簿として掲載され個人信用情報機関のKSCは、官報から情報を取得して10年間、金融事故を起こした人のリストとして保存します。なおCICとJICCは5年です。)

これは、クレジットカード会社側としては、カード利用者が債務整理によって自社に不利益を与えた人に対してカード発行などの便宜を図ることはないと言えばご理解いただけるかと思います。

おそらく社内ブラック情報として自社のデータベースに注意人物として登録されているはずです。

これは、債務整理に限らず過払い金請求を行った場合も同様です。

しかし、F社はダメでもA社ならクレジットカードの審査に通過する可能性はあります。たとえば、「日本信用情報機構」(JICC)では任意整理などの記録が5年間で無くなります。

ですのでJICCとCICに加盟しているクレジットカード会社の審査を受けてみればよいということになります。

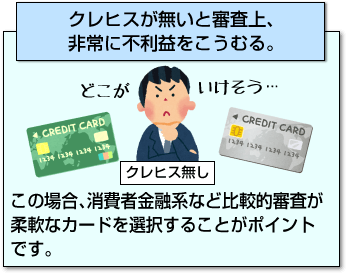

この時、個人信用情報のクレジットカードの使用履歴が無い状態(クレヒス)ですので、カード会社から見ると…。

この時、個人信用情報のクレジットカードの使用履歴が無い状態(クレヒス)ですので、カード会社から見ると…。

「クレジットカードを持ったことが無い人(いわゆる現金主義の人)」もしくは「債務整理や自己破産を行った人」この2つの内のどちらかと見なされます。

通常、30歳以上でクレジットカードを持ったことが無い人は、ほとんど稀ですから後者の可能性が高いと判断されます。

その際、元ブラックの人が個人再生後の1枚として、どのカードを検討すべきかが非常に重要になってきます。

ETCカードや家族カード、住宅ローンに関しても同様です。

ポイント還元率が高い。旅行保険などが付帯されている。といったカード機能に関することではなく…。過去にブラックリストに載ったことがある人でも持てるカードを申し込むべきです。

一般的には、クレジットカードの審査難易度として、銀行カードローン系・独立系>信販系>流通系>消費者金融系の順となっております。

カードローン会社で最も厳しいのが銀行独立系となり、最も易しいのが消費者金融系となります。

まずは、消費者金融系カードで信用情報にクレジットカードの利用実績を残して、実績を積んでから次のカードにチャレンジすべきです。

なお、債務整理後は、クレジットカードは使えますか?というご質問をよくいただきます。ですが債務整理対象にこのクレジットカードが含まれていれば金融機関や金融業者に関係なく必ず利用停止され強制退会となります。

また、契約情報によらず、今後このクレジットカード会社からカードが発行されることは、100%ありません。特に保証会社に代位弁済してもらっている場合は確実です。一方、債務整理対象に含まれていなくても、どのクレジットカード会社も強制退会の要件に入ります。

カード更新時にクレジットカード会社が知るとその段階でアウトです。

まれに、銀行口座のキャッシュカード一体型カードを利用している人で電気、水道、ガスなど公共料金の引き落としでお金を支払いしている場合は強制退会のリスクを軽減することが重要です。

預金残高を多めにしておく。もしくは定期預金を限度額なみにしておけば強制退会のリスクは減るでしょう。強制退会になった場合は、審査の不要なVISAデビットカードあたりで凌ぐしかありません。

その意味でも一度は、延滞情報を確認するためにご自身の信用情報開示報告書を見てみることをお勧めします。

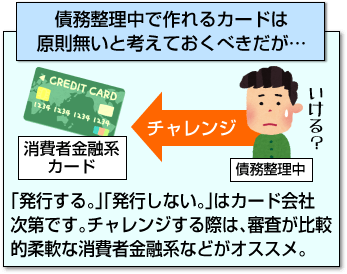

ネットのQ&Aサイトを見てますと債務整理中でもクレジットカードが作れたという情報を目にします。

ネットのQ&Aサイトを見てますと債務整理中でもクレジットカードが作れたという情報を目にします。

しかし、債務整理者でも通るクレジットカードがあるというわけではなく、こればかりはカード会社次第という他ありません。

信用情報には、債務整理の記録がありますので、カード会社や保証会社はこの登録情報を元に審査を行っていますが…(途上与信も含まれます)。

契約者に債権者としての記録があったからと言って発行してはならないという法律は存在しません。「発行する。」「発行しない。」はカード会社次第です。

一つだけ言えることは、発行に至った人の属性が非常に良かったとか?審査・発行を行った会社が、その人の何に良い印象を持ったのか?

これだけは元業界人の私でもよくわかりません。

少なくとも私が所属していた会社では例外は認められていませんでしたが、ブラックでも貸金業者からカードが作れたという体験談があります。

詳しくは、ブラックの人からの体験談で詳細を解説しています。

債務整理を行う上でおそらく弁護士事務所や司法書士事務所などの法律系事務所に相談を行っているのではないかと思います。

今の状況で借入ができないのであれば、再度弁護士などに相談し、回答を仰いでみるのも一つの手です。

最近では、無料相談も実施している弁護事務所も多いですから、再度借金地獄の生活にならないような借入計画、借金返済方法、利息や返済額など借金返済について相談してみることをオススメします。

債務整理の経験がある方でもクレジットカードを作ることは可能です。

ここからは、過去に債務整理経験がある方がクレジットカードを作るために大事なことやおすすめのカードなどについて解説していきます。

債務整理後の最初のカードの審査通過は厳しい。

債務整理を経験した方がクレジットカードを作るために最も高いハードルになるのが、信用情報機関の金融事故情報が削除されてから最初に作る1枚、つまり喪明けの1枚の審査に通ることです。

上記でも少し触れた通り、喪明けの状態の場合は信用情報機関に信用情報が全く登録されていない状態、いわゆるスーパーホワイトと呼ばれる状態になっており、カード会社側からすると支払い能力があるかどうかの判断ができないため、クレジットカードの審査に通りにくくなっています。

そのため、喪明けの1枚のクレジットカード審査に通ることが高いハードルになるのです。喪明けの1枚さえ作ることができれば、あとはそのカードを使ってクレジットヒストリー(クレヒス)を磨いていけば審査難易度の高いクレジットカードの審査にも通るようになっていきます。

債務整理を経験した方は、まずは喪明けの1枚のクレジットカード審査に通ることを考えましょう。

喪明け後は、難易度の低いカードを取得すべし。

喪明けの1枚のクレジットカード審査に通るためには、審査難易度の低いカードを選ぶことが大切です。

そこで、債務整理を経験した方が過去に審査に通った実績のあるクレジットカードをご紹介します。

債務整理を経験した方の中には審査難易度の高いクレジットカードを持ちたいという方もいると思いますが、まずはここでご紹介するクレジットカードの審査に挑戦してみることをおすすめします。

ここでご紹介するクレジットカードを使ってクレヒスを磨いてから本当に作りたいクレジットカードの審査を受けてみると、審査通過の可能性がぐっと上がります。

イオンカードは年会費が無料で、イオングループで買い物をするとポイントが貯まりやすいため、主婦の方に人気のあるクレジットカードです。

喪明けの方でも通った実績があるため、イオングループをよく利用するという方は喪明けの1枚に選んでみてください。

| 年会費 | 年会費無料 |

| 申し込み基準 | 満18歳以上の方(高校生は除く) |

| 国際ブランド | VISA,MasterCard,JCB |

| ポイント還元率 | 0.5% |

楽天カードは年会費が無料で楽天市場など楽天が提供するサービスを利用するとポイントが非常に貯まりやすいクレジットカードです。

基本的なポイント還元率も1.0%と他のクレジットカードに比べて高めです。喪明けの方でも通った実績が多いため、最初の1枚にぴったりです。

| 年会費 | 年会費無料 |

| 申し込み基準 | 満18歳以上の方(高校生は除く) |

| 国際ブランド | VISA,MasterCard,JCB |

| ポイント還元率 | 1.0% |

アコムACマスターカードは消費者金融系カードで、審査難易度が低いというメリットがある一方でポイントプログラムなどのサービスが少ないというデメリットがあります。

喪明けの1枚として選ぶ方が非常に多いクレジットカードで、もちろん喪明けの最初の審査通過の実績も多くあります。審査に自信のない方は最初はこのカードから始めてみてもいいかもしれません。

| 年会費 | 年会費無料 |

| 申し込み基準 | 満18歳以上の方(高校生は除く) |

| 国際ブランド | MasterCard |

| ポイント還元率 | ポイントサービスなし |

上記で喪明けに最初に作るおすすめのクレジットカードをご紹介しましたが、審査通過の実績があるとはいえ自分が審査に通るのかどうか不安に思われている方も多いと思います。

そのような方は以下でご紹介するいくつかのコツを試してみてください。審査通過の可能性を上げることができます。

カード申込において、キャッシングサービスも追加することができるが…。

クレジットカードの申し込みの際は同時にキャッシングサービスに申し込むことができます。

キャッシングサービスは買い物のときに決済手段としてりようできるショッピング機能とは異なり、クレジットカードを使ってATMでお金を借りることができるというカードローンと同じようなサービスです。

申し込みのときにキャッシングサービスを希望すると、カード会社側で審査する項目が増えてしまうため、審査に時間がかかる可能性や審査に落ちる可能性が高くなる場合があります。

また、キャッシング希望額が50万円を超える場合やキャッシング希望額と他社からの借り入れの金額が100万円を超える場合は源泉徴収票や給与明細書などの収入証明書類を提出する必要があります。

そのため、キャッシング枠は希望しないで申し込むことをおすすめします。

キャッシングサービスはクレジットカードを作った後でもいつでも申し込むことができるため、最初の申し込みの際は少しでも審査通過の可能性を高くするためにキャッシング枠は希望しないを選択しておきましょう。

短期間にカードを複数申し込むことは危険行為。

どうしてもクレジットカードを作りたいという方がしてしまう失敗で多いのが、同時に何枚ものクレジットカードに申し込んでしまうことです。

短期間に何枚もクレジットカードに申し込むと、申し込みの記録が信用情報機関に登録されてしまいます。

複数の申込情報が短期間に信用情報機関に登録されていると、それを見た審査担当者に「この人はお金に困っている人か、不審な申込者なのではないか?」という印象を与えてしまい、審査に落ちる可能性が高くなります。

どうしても短期間でクレジットカードを作りたいという方もいると思いますが、近年クレジットカードの審査スピード競争が加速しており、申し込みから1週間以内に手元に届くカードが多く発行されています。

短いものだと申し込み当日にカードを受け取ることができます。クレジットカードの申し込みの際はこのようなスピード審査を活用し、1枚ずつ申し込みをしていきましょう。

一度申し込みブラックになってしまうと、信用情報機関から申込情報が削除される申し込みから6カ月後までは審査に通りにくくなってしまいます。

こうした事態を避けるために、短期間に何枚ものクレジットカードに申し込むのはやめておきましょう。

自分の属性と相性がいいカードを選択する。

様々なカード会社から様々なクレジットカードが発行されており、その特徴はカードによって異なります。

女性向けのカード、若者向けのカード、シニア向けのカードなど、様々なクレジットカードが存在します。

クレジットカードの審査に通りやすくなるポイントは、少しでも自分の属性に合ったカードを選ぶことです。

例えば学生であれば学生向けのクレジットカードや若者向けのクレジットカード、よく使うお店があるならそのお店のクレジットカード、60歳以上の方であればシニア向けのクレジットカード、といったように、自分に合ったカードを探してみましょう。

とにもかくにも、クレヒス磨きが大事。

上記でご紹介したクレジットカードの審査に通るコツを実践しても審査に通らない場合は、まずは分割払いでクレヒスを磨きましょう。

クレヒスを磨くことで、クレジットカードの審査に通る可能性がぐっと上がります。

クレヒスはクレジットカードを作ることでしか磨けないと思われている方も多いと思いますが、分割払いでもクレヒスを作ることができます。

身近なところで言うと、スマホの本体の料金を分割払いにして月々の携帯電話利用料金と一緒に分割払いで支払っているという方も多いのではないでしょうか。

分割払いにすると「割賦販売法」という法律の規制を受けるため、信用情報機関に支払いの情報が登録されます。

そのため、クレジットカードを作らなくても信用情報が登録されることになるのです。良いクレヒスを作るためには期日までに必ず支払いを済ませる必要があります。

クレジットカードの審査に通らずに困っている方は、まずは分割払いの料金を期日までに確実に支払うことでクレヒスを磨くことをおすすめします。

クレヒスを磨いても無駄だった…。そんな時は家族カード。

分割払いの審査にも通らない方や、どれだけ分割払いでクレヒスを磨いてもクレジットカードの審査に通らないという方は、デビットカードや家族カードを使うという選択肢も検討してみることをおすすめします。

デビットカードはクレジットカードのような後払いではなく、使った金額がその場で登録した口座から引き落とされるため、カードの発行側からすると貸したお金を返してもらいないというリスクがありません。

そのため、審査なしで作ることができます。クレジットカードのように店頭でのショッピングに利用できるだけではなく、インターネットでのショッピングでも利用できるため、ネットショップでの利用が目的の方はデビットカードでも十分です。

クレジットカードと同様にポイントが貯まるデビットカードも多いので、クレジットカードとほとんど同じ感覚で使うことができます。

家族カードは本会員である家族の信用に基づいて発行されるため、家族会員に対する審査はありません。すでに家族の誰かがクレジットカードを持っているという場合は家族カードの利用を検討してみるのも一つの手です。

更新履歴