「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

「クレジットカード審査の通過率100%を目指す」をテーマとした専門サイト

このページでは審査基準だけでなく、可決、否決双方の傾向等を詳細に解説してい ます。

今日はセディナのjiyu!da!(ジユーダ)カードに関する取得難易度について解説したいと思います。

このカードは2等級カードですので非常に取得が容易なカードです。

jiyu!da!カードは2等級カードなので取得しやすい。

勤務先や雇用形態ない関係なく定職に就いており、定収のある方でしたら難なく可決されるでしょう。

申込条件としては、18歳以上(高校生を除く)で電話連絡が付く方となっていますので最低限携帯電話だけは取得してから申込みするようにしてください。

また、このセディナカード Jiyu!da!(ジユーダ)の特徴としては、通常のクレジットカードと異なり翌月一括払い形式ではなく、毎月の支払額を自由に設定できるリボ払い専用カードです。

従って、カード利用者の属性としては、年収200万円以下の若年層あるいは主婦層をターゲットとしたカードであることが想像できます。

さて、このカードは、信販系のセディナ(Cedyna)が発行しているカードですので、審査が厳しいのでは?と思われるかもしれませんが、私が知る中ではセディナ(Cedyna)本体が発行しているクレジットカードでは最も取得が容易な1枚です。

残念ながらjiyu!da!(ジユーダ)ですら、否決された方(あるいは自身が無い)は、こちらの消費者金融系カードでクレヒス修行を行ってからチャレンジされることをお勧めしたいです。

クレヒスを貯めるならコスモ・ザ・ハウスカードもお勧め。

あるいは、セディナとの取引実績を積んで上位カードを目指したいのであれば、同じセディナが審査・発行を行っているコスモ・ザ・ハウスカード(VISAやJCBなどの国際ブランドが付かない、その店、その会社でしか使えないクレジットカードとなります。)を利用することでクレジットヒストリーを蓄積してからjiyu!da!⇒上位カードの順番に狙ってみるのも良いと考えます。

なお、jiyu!da!の審査スピードは、自動審査のため通常のクレジットヒストリーがあって、個人信用情報機関に金融事故などの事故情報が無ければ即可決されます。

私の元には申し込み後2分で「カード発行の手続きを開始します。」という審査発行メールが来たとの情報がありました。

jiyu!daカードは、年収が200万以下の主婦層などがターゲットなので再チャレンジに向いている。

また、以前jiyu!da!の審査に落ちた人も再チャレンジ可能な貴重な1枚です。

カード会社の中には、以前自社で否決した人は、自動的に審査に落とす会社もありますが、jiyu!da!は、年収200万円以下の若年層あるいは主婦層がメインターゲットとなるため、再チャレンジに寛容なのでしょう。

以上を踏まえた上で、問題なさそうであればjiyu!da!を申し込みいただければ良いですが、それでも不安な人は、「否決」あるいは「可決」された人の傾向を解説します。

- 信用情報機関CICの情報を開示したところPやAの未入金マークと異動情報が記録されている状況で申し込みしたところ、否決。申込本人の属性としては、年収250万円、派遣社員、勤続2年。

この方の場合、本来でしたらjiyu!da!よりも取得難易度の高いカードでも十分可決される可能性が高いのですが、ブラック情報があるとjiyu!da!ですら否決されることがわかりました。

発行元のセディナは信販系ですので、ブラックには毅然とした態度で臨んでいるのがわかります。信用情報に自信の無い人は、信販系よりも消費者金融系をお勧めしたいです。

- 年収150万円、20歳代中盤のアルバイト店員。携帯電話への本人確認に出ず2週間後に否決。

この方の場合は、年収150万円のバイトであってもクレジットヒストリーが良好だったため楽天、ウォルマートカードセゾン、Yahoo!JAPAN、ファミマTカードの複数枚所持していました。本人確認の電話に出なかったjiyu!da!のみ否決されたとのことです。

公式サイト上の申込条件に電話連絡が可能な方と明記されています。電話に出ないということは申込条件を満たしていないとみなされ否決されたと考えられます。注意が必要です。

- セディナが家賃保証をしていた賃貸住宅に住んでおり、たびたび家賃入金が遅れていました。WEB上でjiyu!da!が取得しやすいと聞き申込みしたところ否決。

この方の場合は、信用情報を開示した際の未入金情報や事故歴は無かったものの、セディナの社内ブラック(家賃滞納者)に該当し否決されたものと考えます。

特にセディナなどの信販会社は、クレジットカード事業以外でも家賃保証サービスを実施している会社も多いため、滞納などのトラブルがあった会社は避けた方が無難です。

さて、ここまでで落ちた方々の傾向を見てきましたが、まとめますと

- ①個人信用情報機関にブラック情報がある。

- ②申込条件を満たしていない。

- ③社内ブラック

それでは、次に可決された人の傾向を見ていきたいと思います。以前私の元に相談された方の体験談をご紹介します。

- 昨日、信用情報を取り寄せたところ、事故情報が全て抹消されていることを確認し、クレジットヒストリーの無い状態から最初の1枚としてどのカードを選定すれば良いでしょうか?

このようなご相談をいただきました。まず、この方の現在の属性と迷惑をかけた会社(債務整理先)の情報は以下の通りです。

- 属性…44歳、会社員、勤続10年、年収600万円

- 迷惑をかけた会社…プロミス、アイフル、三菱UFJニコス、オリコカード、アイク(現ディック)、国内信販(会社分割によって現在はワイジェイカード)、武富士(現TFK)。

完済状況としては、国内信販については、遅延したものの一括請求はなく全額完済。他は任意整理後完済みとのことでした。

迷惑をかけたカード会社を極力避けることが重要。

まず、迷惑をかけた会社は、社内ブラックとして記録されている可能性が高いため、除外します。

特に国内信販は、国内信販⇒楽天KC⇒KCカード⇒YJカードと変遷されてきましたので、これらのカード会社に申込みしても社内ブラック情報が引き継がれている可能性が高く否決される可能性が高いです。

また、個品あっせん(クレジット事業)はオリコに継承されましたのでオリコ系カードも避けた方が無難です。

プロミスはと同グループだと見なされますが、グループとは言うものの全く別の会社ですので、社内ブラックを含めた個人情報の共有は行っていないと考えますが、最初の1枚で銀行系を選択すべきではないと考えます。

更にこの方は、44歳という状況でクレジットヒストリーが無い状況も足かせとなっていましたので、携帯電話機本体の分割購入やカードローンを利用いただくことでクレヒス修行を実施いただきました。

その後、毎月の返済額が一定のクレジットカードが欲しいとの要望からセディナのjiyu!da!をお勧めしたところ見事に可決しました。

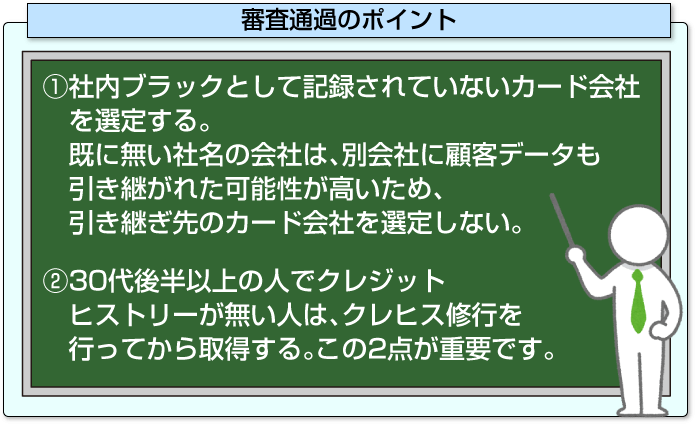

審査通過のポイントを解説すると

- ①社内ブラックとして記録されていないカード会社を選定する。既に無い社名の会社は、別会社に顧客データも引き継がれた可能性が高いため、引き継ぎ先のカード会社を選定しない。

- ②30代後半以上の人でクレジットヒストリーが無い人は、クレヒス修行を行ってから取得する。

この2点が重要です。

また、クレジットカードには、ショッピング枠とキャッシング枠が付与されますが、キャッシング枠については、可能な限り0円で申し込むようにしてください。

- 10年前に信用情報機関に事故情報がある状態で申込みするも否決。

その後、異動情報(事故情報)が完全に消えた状態で申し込み後、可決。

この方も私の元へ相談メールをいただいた方でして、将来的にセディナのゴールドカードが欲しいとのことで、セディナとの取引実績を作りたいものの10年前に否決となりました。再チャレンジしたいのですが大丈夫でしょうか?といったご相談内容です。

先述の通り、セディナカードは社内ブラックに該当しない限りは、再申込みであっても可決実績の高いカード会社である旨をお知らせしたところ、可決となりました。

なお、セディナのjiyu!da!は、楽天カードと同程度の審査難易度である2等級カードではあるものの、楽天カードと違い途上与信の頻度が少なく発行後に強制解約の可能性が低いクレジットカードでもあります。

jiyu!da!はセディナグループのカードですので、ちゃんと利用してもらえるかという事が審査基準としてあります。その他、リボ払い専用のカードとるためメインカードして使うのは危険です。リボ払いは癖になり、お金の管理がルーズになりがちです。もし持たれることがありましたら毎月の支払額を最大の20,000円としてできるだけ早めの完済を目指してください。

更新履歴